Por: Dirección de Estudios CIG

Xavier Andrade / Iván Pisco / Leonard Quinde

Escenario actual

El desempeño económico y productivo de 2022 fue definido, en el ámbito internacional, por el impacto del conflicto Rusia-Ucrania, procesos inflacionarios en diferentes países, la apreciación del dólar, y el desempeño de los mercados bursátiles, mientras que en lo nacional fue definido principalmente por las expectativas generadas alrededor de sucesos como las movilizaciones de junio, el proceso de diálogo establecido entre el Gobierno y representantes del movimiento indígena (especialmente por los posibles cambios normativos que esto pudo generar), las tensiones entre el Gobierno y la Asamblea (que afectó principalmente la posibilidad de reformas normativas), ciertas derivaciones de condiciones internacionales (especialmente el costo de los insumos importados), además del repunte de criminalidad observado durante este año.

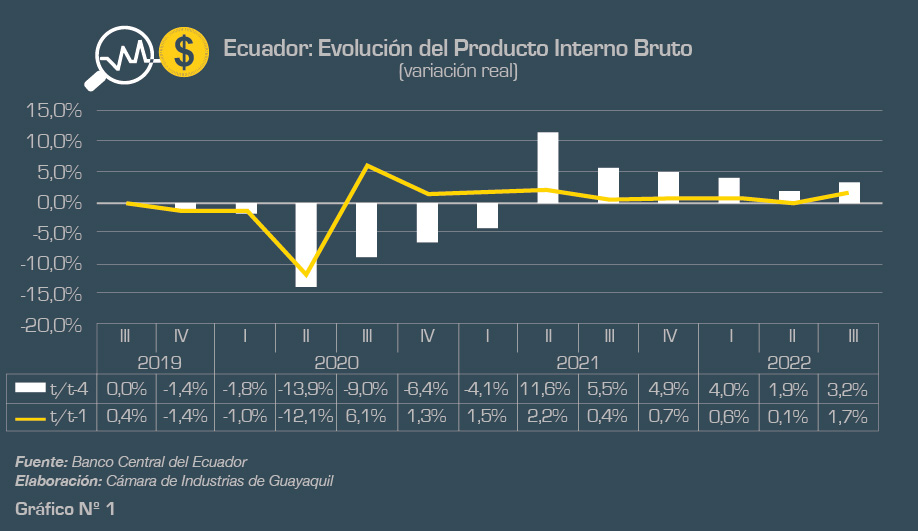

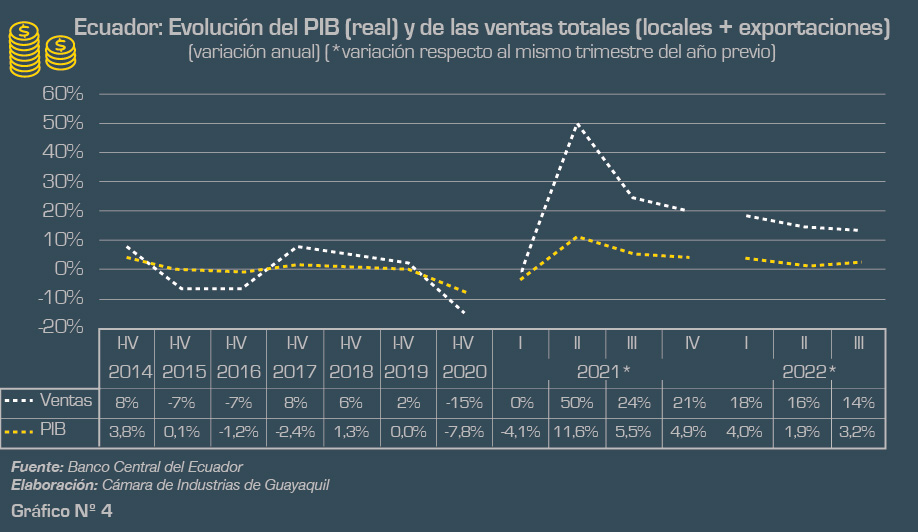

En meses recientes, desde el Gobierno nacional se ha destacado que Ecuador atraviesa un proceso de recuperación que le ha permitido al país alcanzar cifras récord de ventas, no obstante, varios otros indicadores económicos recuerdan que dicho proceso todavía no es pleno, principalmente desde el enfoque de la evolución del Producto Interno Bruto PIB y el de la generación de puestos de empleo.

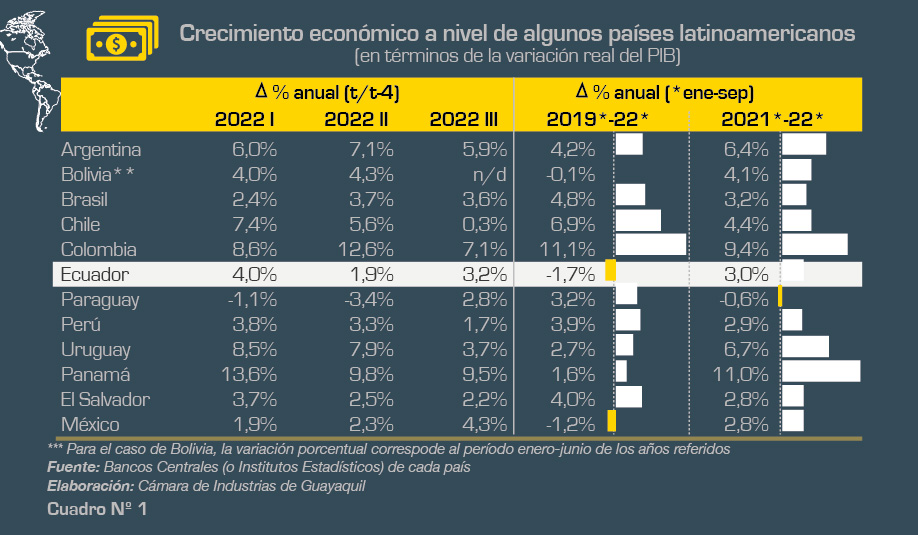

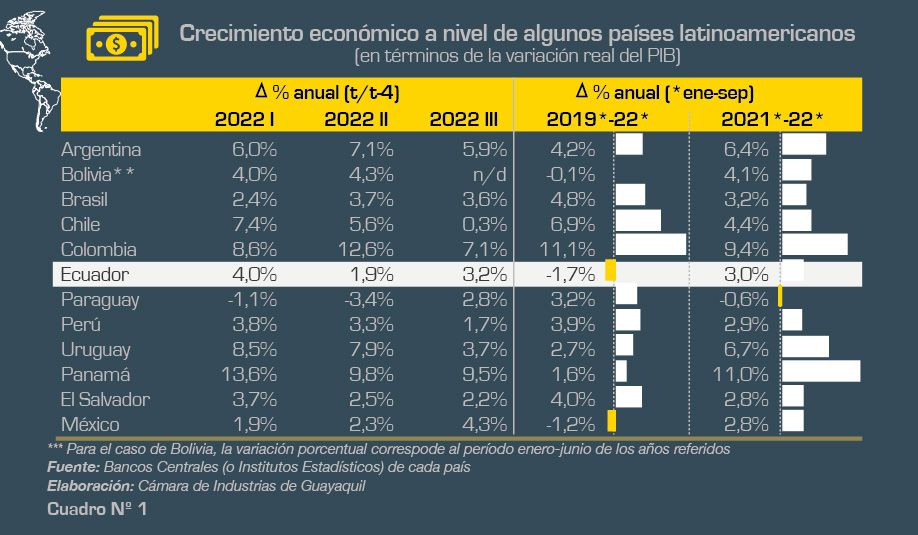

En 2021, el PIB de la economía ecuatoriana creció en 4,2% respecto 2020, situación que generó expectativas favorables respecto al proceso de recuperación de la actividad productiva y económica, esto pese a que dicha variación resultó en una de las menores tasas de crecimiento al compararse con los resultados de otros países de la región latinoamericana, además de resultar insuficiente para recuperar los niveles pre pandemia (2019), aunque algo similar ocurrió, a nivel de la región, con países como Argentina, Bolivia, Uruguay y Panamá.

Entre enero y septiembre de 2022 la economía ecuatoriana creció, en términos del PIB, en 3,0% respecto mismo período de 2021, pero manteniéndose un 1,7% por debajo del nivel registrado en mismo período de 2019. Aunque en primera instancia lo anterior podría interpretarse como cierto estancamiento de la actividad productiva y económica, es necesario señalar que el componente específico del consumo de los hogares sí ha logrado mantener un dinamismo notable, teniéndose entre enero y septiembre de 2022 un incremento de 5,97% respecto mismo período de 2021, e incluso situándose un 4,8% por encima del nivel observado entre enero y septiembre de 2019.

Establecido lo anterior, la causa de que el PIB no logre superar su nivel pre pandemia (2019) se centra principalmente en el componente de inversión, esto considerando que la Formación Bruta de Capital Fijo FBKF del período enero-septiembre de 2022 resultó inferior en 14% respecto al nivel del mismo período de 2019, lo cual obedece a su vez a la menor ejecución de trabajos de construcción (sub componente de la FBKF que registra una caída de 24,8% en el período antes referido).

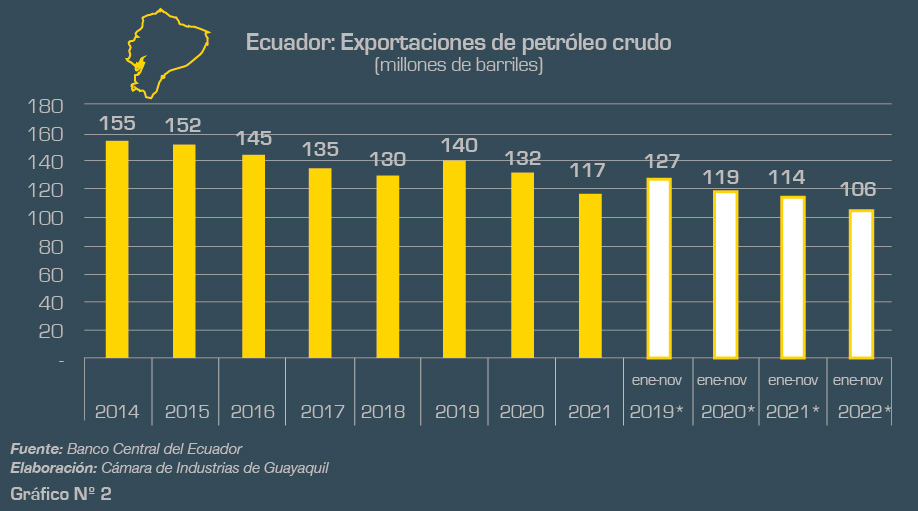

Por otro lado, los componentes de Gasto del Gobierno, y de Exportaciones (bienes + servicios) también se mantuvieron por debajo de sus niveles pre pandemia (-5,0% y -5,4% respectivamente, en relación a enero-septiembre 2019), teniéndose para el caso de las exportaciones que uno de los mayores estancamientos se da para las exportaciones de petróleo y gas natural, que en términos de las cuentas nacionales de enero-septiembre 2022, resultaron inferiores en 21,2% respecto al mismo período de 2019, a la vez de ser el rubro que mayormente aporta a la diferencia por recuperar. Respecto a lo anterior, y como información referencial, entre enero y noviembre de 2022 (últimas cifras oficiales publicadas) las exportaciones de petróleo crudo sumaron 106 millones de barriles, lo que resultó inferior en 8% respecto mismo período de 2021, y en 17% respecto mismo período de 2019. Ver gráficos No. 1 y 2, y cuadros No. 1 y 2.

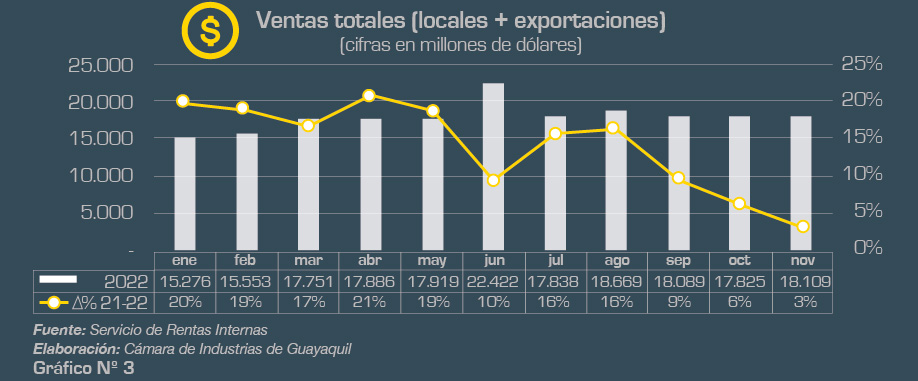

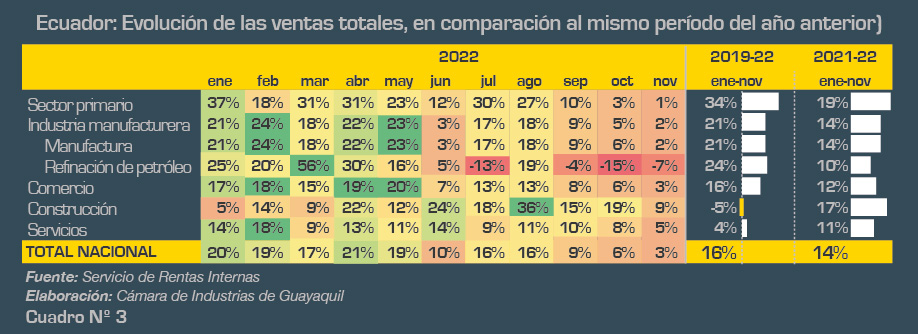

En lo que se refiere a las ventas totales (locales + exportaciones) de la economía ecuatoriana, entre enero y noviembre de 2022 estas sumaron USD 197.338 millones, lo que representó un incremento de 14% respecto al mismo período de 2021 (+USD 22.569 millones), y de 17% respecto mismo período de 2019 (+USD 23.517 millones). Este resultado ha sido presentado como algo favorable y como indicador del proceso de recuperación económica que atraviesa el país, y respecto a este resultado, cabe señalar que el mismo pudo ser superior de no haberse afectado la dinámica de ventas de junio a consecuencia de las paralizaciones, pero también cabe señalar que, en los meses posteriores, especialmente a partir de septiembre, se evidencia una ralentización de la dinámica de ventas, que obedece a otros factores de mercado. Ver gráfico No. 3

Al observar el desempeño de ventas a nivel de los grandes sectores económicos, se evidencia que el proceso de ralentización es prácticamente generalizado, afectando a las actividades primarias, manufactureras y de servicios, excepto por el sector de la construcción que mantiene mejores tasas de crecimiento en ventas, sin embargo, cabe señalar que este sector todavía no lograr recuperar plenamente su actividad pre pandemia, teniéndose que entre enero y noviembre de 2022 sus ventas resultaron inferiores en 5% respecto mismo período de 2019.

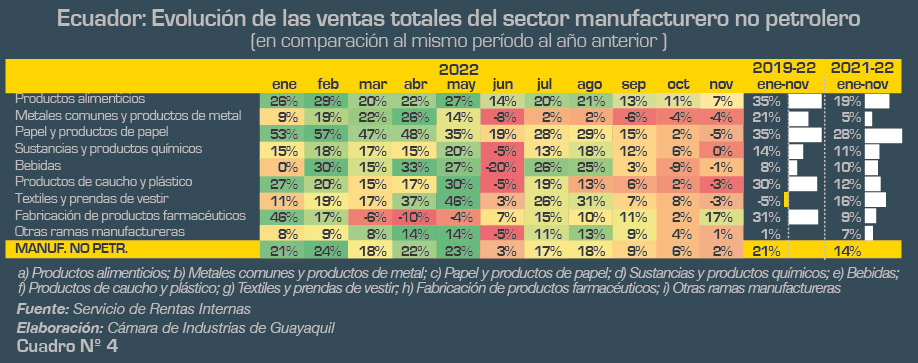

De igual manera, al analizar el desempeño reciente de ventas de las ramas manufactureras no petroleras, se evidencia que existe también una ralentización generalizada de la dinámica de ventas a partir de septiembre, excepto para la rama agregada de elaboración de productos alimenticios, que, aunque registra un menor ritmo de crecimiento de ventas respecto a meses anteriores, logra mantener muy buenas tasas de evolución.

En contraste, otras ramas como las de a) elaboración de bebidas, b) fabricación de metales comunes, c) producción de madera y fabricación de productos de madera y corcho, excepto muebles, d) impresión y reproducción de grabaciones, e) fabricación de muebles, f) reparación e instalación de maquinaria y equipo, y, g) fabricación de cueros y productos conexos, sí registran un desempeño negativo en ventas (variaciones octubre y noviembre 2022, versus octubre y noviembre 2021: a) -9%, y -1%, b) -12% y -10%, c) -1% y -7%, d) -5% y -10%, e) -13% y -3%, f) -11% y -24%, g) -0,3% y -3%), lo que sugiere cierto estancamiento de la demanda para dichos productos.

Finalmente, también es necesario señalar que, al igual que lo observado para el sector de la construcción, ciertas ramas industriales no han logrado todavía alcanzar sus niveles de venta pre pandemia, entre ellas: a) fabricación de prendas de vestir (ventas enero-noviembre 2022 se ubican un 9% por debajo del nivel del mismo período de 2019), b) fabricación de vehículos automotores, remolques y semirremolques (-22%), c) impresión y reproducción de grabaciones (-11%), d) fabricación de muebles (-1%), e) fabricación de cueros y productos conexos (-21%).

A nivel de las actividades de servicios se observa un comportamiento similar de ralentización generalizada a partir de septiembre, además de un desempeño negativo de ventas en septiembre, octubre y noviembre para el caso de las telecomunicaciones (-0,5%, -5% y -4% respectivamente). En lo que se refiere a servicios, también es posible identificar actividades cuyas ventas no superan los niveles pre pandemia, entre ellas, las de telecomunicaciones (-15% enero-noviembre 2022 versus mismo período 2019), las de restaurantes y de servicio de comidas (-5%), y las de alojamiento (-19%).

Del análisis anterior es posible concluir que el proceso de reactivación económica efectivamente no es pleno, ya que ciertos sectores y actividades se encuentran todavía encaminados hacia el mismo (casi 2 años después del shock negativo que significó el período abril-diciembre 2020). Ver gráfico No. 4 y cuadros No. 3 y 4

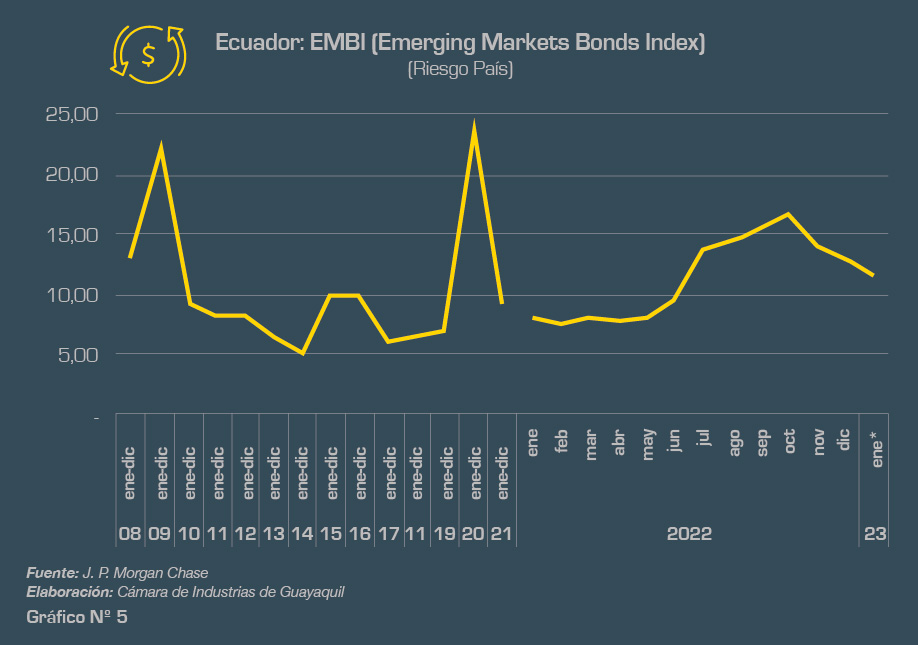

En lo que se refiere al ámbito internacional, el indicador de riesgo país de Ecuador, que empezó el año con cierta tendencia a la baja, repuntó hacia julio (en el contexto de las movilizaciones indígenas, y de las tensiones entre el Gobierno nacional y la Asamblea), aunque a partir de noviembre-2022 presentó una cierta tendencia a la baja, llegando a promediar 1.296 puntos durante diciembre, y 1.137 puntos en los primeros días de enero. Es necesario señalar que el riesgo país de Ecuador se ha caracterizado por ser uno de los más altos de la región, situándose por debajo únicamente de Venezuela y Argentina (para fines referenciales, el riesgo país de Colombia durante 2022 promedió los 396 puntos, y el de Perú 210 puntos, ubicándose incluso en un promedio de 191 puntos durante diciembre, esto pese al conflicto político generado durante dicho mes).

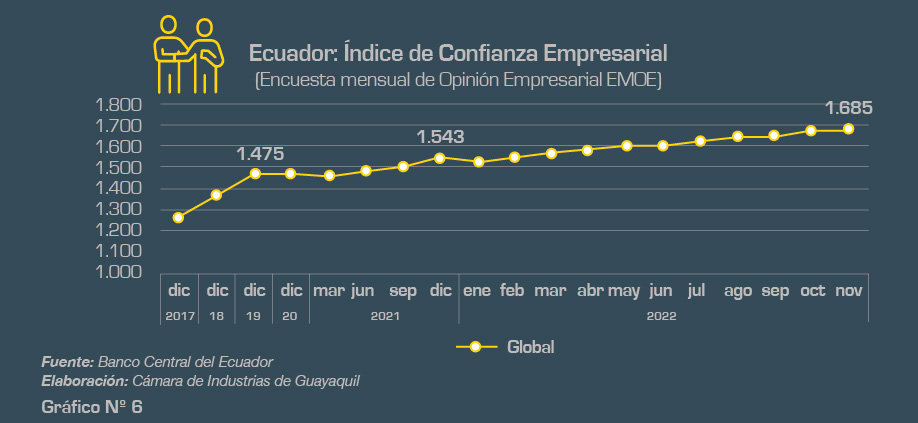

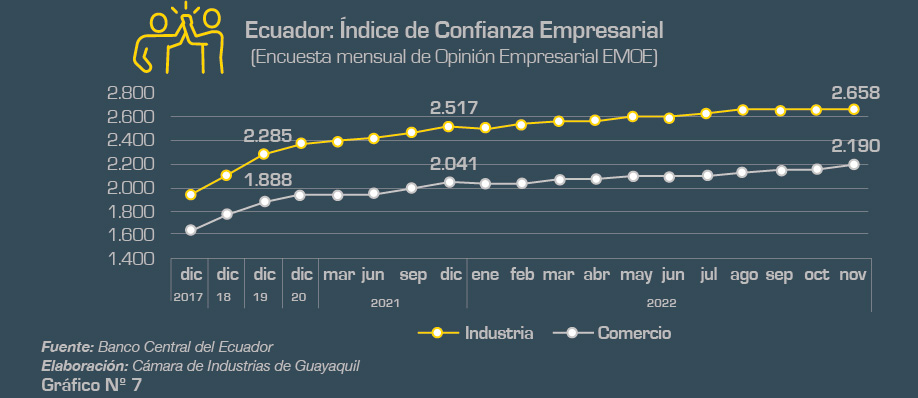

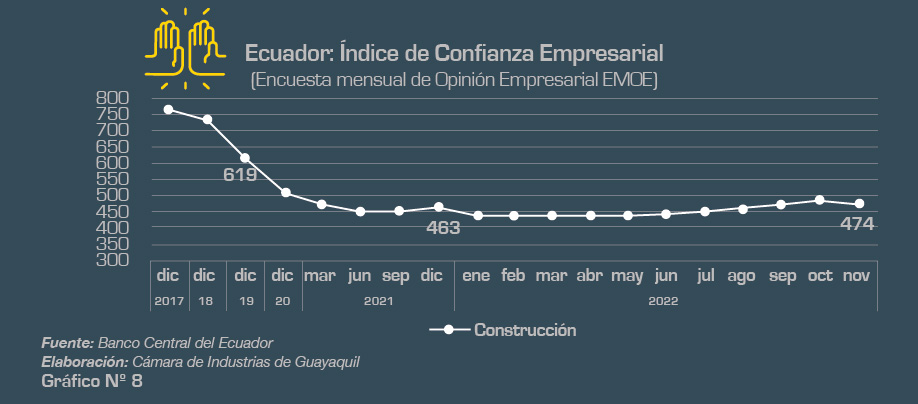

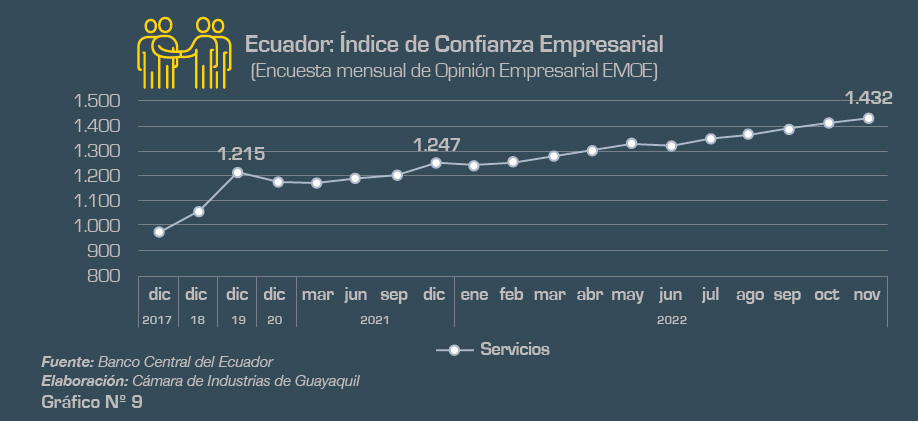

En lo local, se puede utilizar como referencia de las expectativas productivas y económicas a la Encuesta Mensual de Opinión Empresarial, la cual abarca la opinión de 1.000 grandes empresas de los sectores de industria, comercio, construcción y servicios, y a partir de la cual se genera el Índice de Confianza Empresarial ICE. A noviembre de 2022, este índice fue de 1.685 puntos, superior en 10% al nivel de cierre de 2021, lo que implicaría que han existido expectativas favorables respecto al desempeño productivo y económico (al menos a nivel de las empresas encuestadas), a excepción del sector de la construcción, cuyo índice específico, pese a que ha demostrado una leve tendencia a alza, se ha mantenido por debajo de los niveles pre pandemia. Ver gráficos No. 5, 6, 7, 8, y 9.

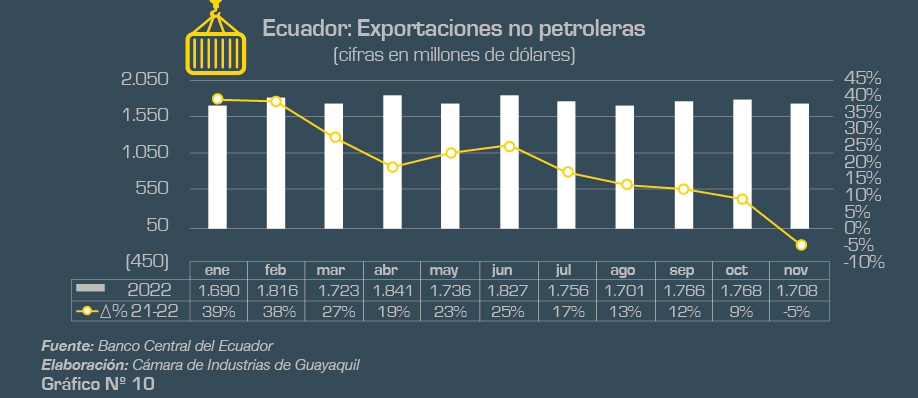

Otro de los indicadores macroeconómicos que han permitido plantear un proceso de reactivación económica, e incluso, de crecimiento económico, ha sido el desempeño de las operaciones de comercio exterior. En lo que respecta a las exportaciones no petroleras, entre enero y noviembre de 2022 las mismas sumaron USD 19.331 millones, lo que representó un incremento de 19% respecto al mismo período de 2021. Aunque ciertamente el anterior es un desempeño notable, es necesario señalar también que el ritmo de crecimiento de las exportaciones ha tendido a disminuir durante el 2do semestre de este año (lo que explicaría, en parte, el desempeño observado para las ventas totales evaluado al inicio de este artículo), teniéndose incluso en noviembre una caída de 5% respecto noviembre-2021, lo cual se da por una caída de 7% para las exportaciones primarias no petroleras, lo que a su vez ocurre principalmente por una caída en, dicho mes, de las exportaciones de camarones (-10% respecto noviembre-2021), banano (-9%), concentrados de plomo y cobre (-61%), entre otros productos. Ver gráfico No. 10

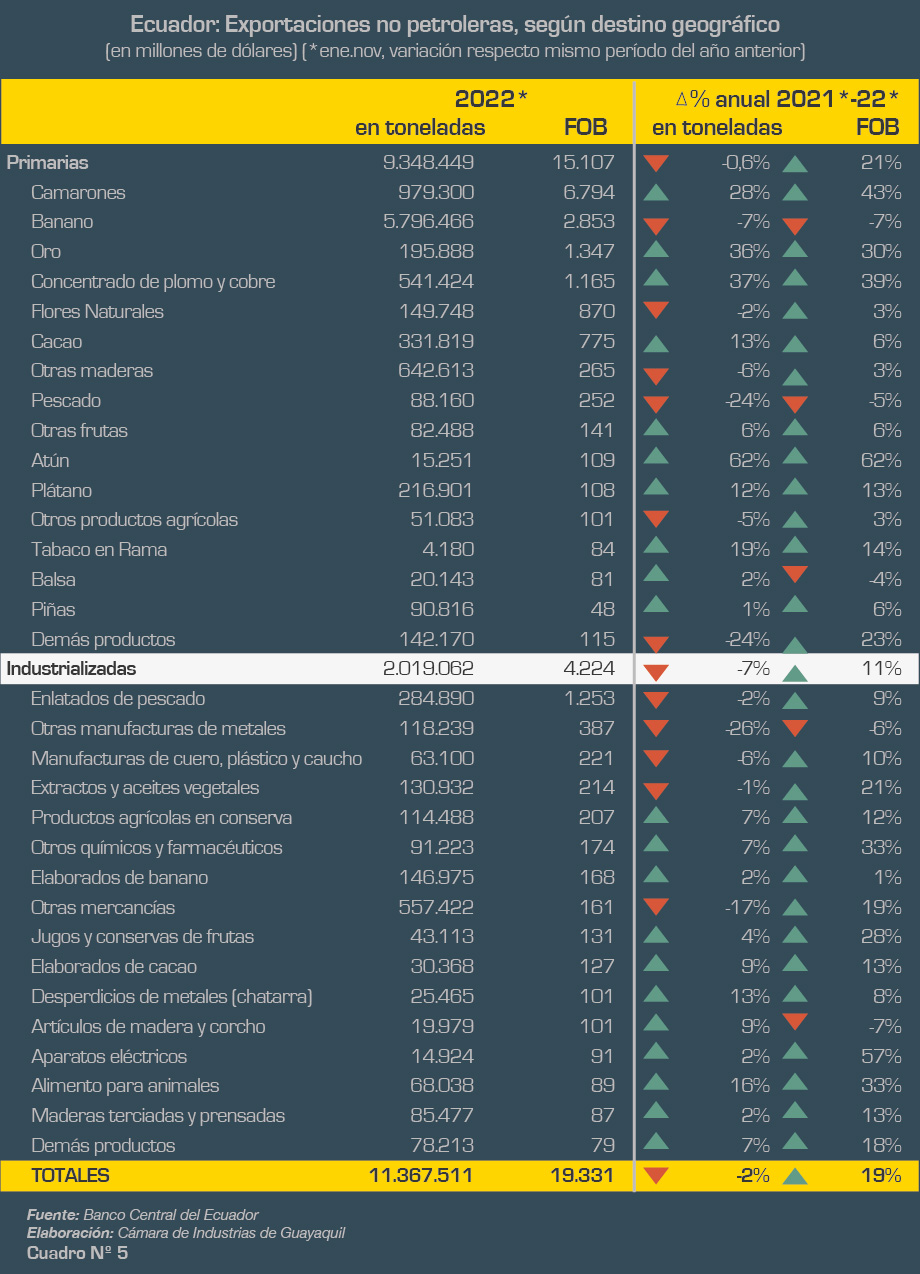

Al margen de lo ocurrido con las exportaciones en noviembre, un elemento a destacar es que el crecimiento de las exportaciones no petroleras durante 2022 se dio tanto para los productos primarios (+21% en valor FOB, enero-noviembre 2022 versus mismo período de 2021) como también para los industrializados (+11%), sin embargo, también es necesario observar que, en términos de volumen, el resultado ha sido menos favorable, con una caída de 0,6% para el caso de productos primarios, y una contracción de 7% para el caso de los productos industrializados.

Otra situación por observar es que durante 2022 (enero-noviembre), las exportaciones no petroleras hacia China crecieron significativamente, en un 63% respecto 2021 (mismo período), teniéndose un incremento de 66% para los productos primarios comercializados hacia este destino, y una contracción de 3% para el caso de los productos industrializados. Cabe señalar que durante 2022 (enero-noviembre), el 69% de las exportaciones no petroleras totales hacia China consistieron en camarones (USD 3.659 millones), y otro 21% de concentrados de plomo y cobre (USD 1.099 millones). En lo que se refiere a productos industrializados no petroleros, entre los principales productos comercializados hacia China constan desperdicios de metales y chatarra (USD 42 millones; 0,8% respecto al total de exportaciones no petroleras hacia este país), harina de pescado (USD 35 millones; 0,7%), artículos de madera y corcho (USD 35 millones; 0,7%); otras manufacturas de metales (USD 26 millones; 0,5%), y maderas terciadas y prensadas (USD 2,5 millones; 0,05%).

En lo que respecta a exportaciones no petroleras hacia Estados Unidos (ahora 2do mayor destino de nuestras exportaciones), las mismas han mantenido un desempeño notable, con un incremento de 13%, siendo esto visible tanto en el caso de productos primarios (+9%) como también en productos industrializados (+29%).

Pese a la importante participación que tienen China y Estados Unidos como destino de nuestras exportaciones no petroleras (participación de 48%), cabe observar que a nivel del resto de destino se logró mantener un buen desempeño, con un incremento de 9% (enero-noviembre 2022) (+5% para el caso de productos primarios, y +7% para el caso de productos industrializados). Ver cuadro No. 5

¿Qué esperar de 2023?

Uno de los mayores desafíos para la actividad económica y productiva de Ecuador, es que se generen las reformas normativas necesarias para mejorar la competitividad país, ya sea en términos de costos, o incluso en términos de mejorar el entorno para la atracción y ejecución de nuevas inversiones.

El panorama de reformas normativas de momento resulta incierto, ya que no es posible precisar si las tensiones entre el Gobierno Nacional y la Asamblea se mantendrán. Al margen de esto, es válido señalar que durante 2022 se ha logró reunir propuestas de reformas que pudieron ejecutarse sin encontrar trabas en el camino, entre las que destacan: a) la ampliación de horarios en comercios y eliminación de restricciones, b) reformas respecto al Fondo de Seguro de Depósitos (reducción del nivel objetivo), c) reformas al Reglamento de la Ley de Desarrollo Económico, y d) mejora de normativa para el bunkereo. De igual manera, se identificaron otras reformas que pueden ejecutarse de manera similar, entre las que constan: a) reformas al Reglamento de la Ley de Alianzas Públicas y Privadas, b) reformas a los requerimientos de reserva de liquidez (sector bancario), c) reducción del coeficiente de liquidez doméstica, d) calificación fiscal de Panamá, e) rebaja arancelaria para materias primas y bienes de capital, f) ampliación del listado de materias primas y bienes de capital sujetos a exención tributaria por pago de ISD, g) drawback simplificado, h) reutilización de aceites usados para procesos productivos, i) reforma al Reglamento de Sustancias Químicas, j) reglamentación para las inversiones del BIESS en títulos del sector privado.

Todo lo anterior surgió en el marco de la Iniciativa “Inversión para la Reactivación del Ecuador” que desde la Cámara de Industrias de Guayaquil decidimos impulsar y liderar, la cual fue lanzada en enero-2022 y que desde su concepción ha buscado unir y sumar esfuerzos para lograr que trabajemos juntos para que la atracción de Inversión -sea local o extranjera-, se convierta en un Objetivo País. Vale destacar que la iniciativa ha contado con el aporte de diferentes gremios nacionales que representan distintos sectores económicos, de organizaciones de la sociedad civil, de la academia, diplomacia y analistas políticos y económicos, entre otros, con el objetivo de ofrecerle al Gobierno nacional propuestas viables, concretas y necesarias que se pueden realizar desde su ámbito de acción sin necesidad de pasar por la Asamblea Nacional, la mayoría de ellas, para alcanzar un Ecuador más libre, próspero, atractivo para las inversiones y de reales oportunidades para todos. Estas propuestas han sido agrupadas en 5 ejes: Falta de financiamiento; trámites y estructura de costos; incentivos e impuestos; emprendimiento y mercado laboral.

Finalmente, debe observarse que durante 2022 el Gobierno nacional emprendió en la negociación de diversos Acuerdos Comerciales, entre los que destacan el Acuerdo con China (de interés por la magnitud del comercio con dicho país). Aunque todavía es muy pronto para precisar lo que ocurrirá respecto a otras negociaciones en marcha, las expectativas resultan ampliamente favorables para la concreción y pronta implementación de estos.