Por: Dirección de Estudios CIG

Xavier Andrade / Iván Pisco / Leonard Quinde / Cristell Coronel

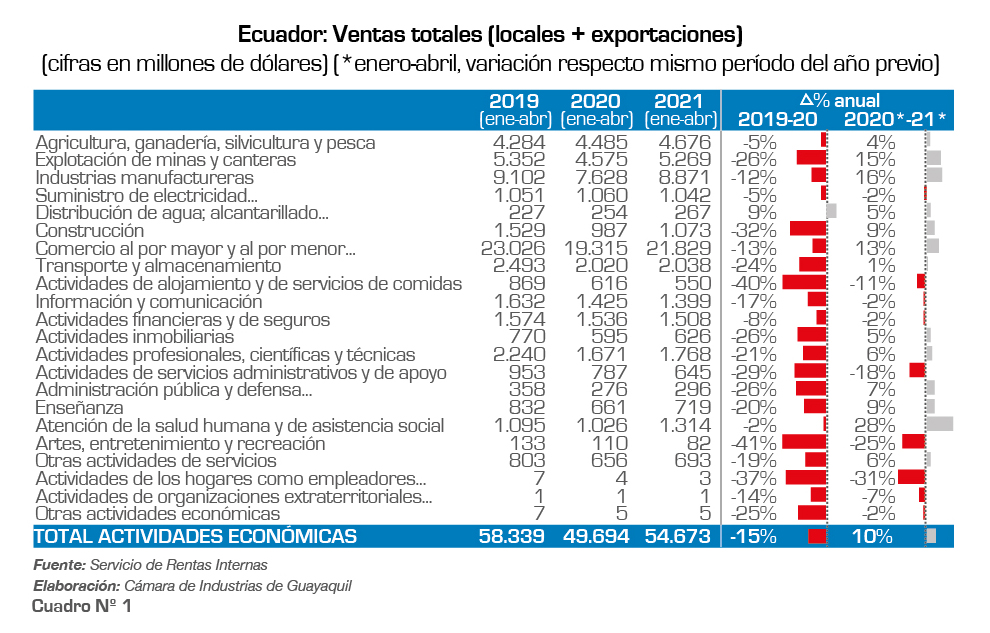

Durante 2020, en el contexto de la pandemia, la economía ecuatoriana experimentó una caída de su Producto Interno Bruto en el orden del 7,8%, a la vez de una contracción de 15% del total de ventas (locales + exportaciones). La tendencia a la baja en los niveles de producción y ventas fue algo observable prácticamente a nivel del total de las principales actividades económicas, a excepción de la actividad de distribución de agua y de gestión de desechos y alcantarillado.

Entre enero y abril de este año, las ventas totales de la economía ecuatoriana sumaron USD 54.673 millones, lo que representó un incremento de 10% respecto a los niveles del mismo período de 2020, aunque es necesario observar que dicho incremento resulta todavía insuficiente para alcanzar los niveles pre pandemia, teniéndose que las ventas del primer cuatrimestre de 2021 resultaron inferiores en 6% respecto los niveles de enero-abril 2019. Ver cuadro No. 1

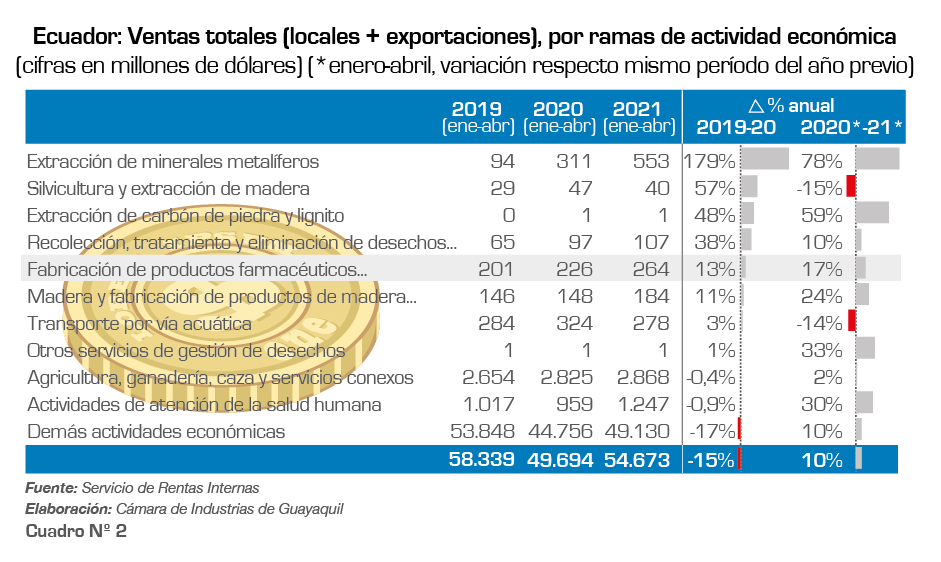

Visto por grandes ramas de actividad económica, durante 2020 apenas 8 ramas lograron un desempeño positivo de ventas, destacando entre estas actividades relacionadas a la minería, a la gestión de desechos, a la transportación por vía acuática, y en lo concerniente a la actividad manufacturera como tal, únicamente 2: la rama de fabricación de productos farmacéuticos y la de producción de madera y fabricación de productos de madera.

A grandes rasgos, la industria de fabricación de productos farmacéuticos se ha caracterizado por ser la única que ha mantenido un desempeño positivo y estable en sus niveles de producción y ventas desde que comenzó la pandemia, teniéndose que sus ventas se incrementaron en 13% durante 2020, y en 17% durante el primer cuatrimestre de este año (esto respecto al mismo período de 2020). Ver cuadro No. 2

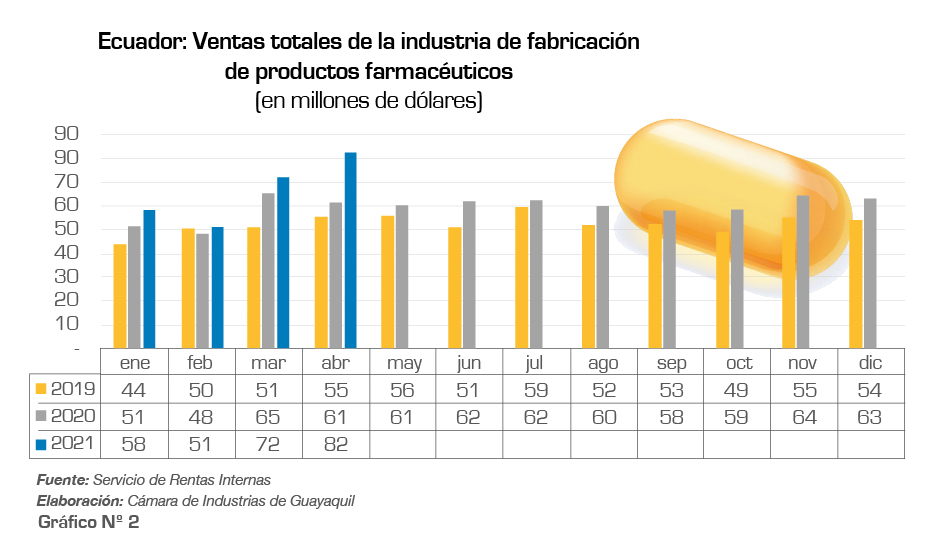

Aunque la industria farmacéutica ha logrado un buen desempeño en ventas durante el contexto de la pandemia, es válido considerar que dicho desempeño se torna circunstancial, en especial si se considera los resultados previos en cuanto a su dinámica de ventas en los años anteriores a 2020. Esto último se evidencia en la contracción de 2% en sus ventas que registró esta industria durante 2019, y en el lento crecimiento registrado durante los últimos 5 años: +1,7% por año entre 2014 y 2019. Ver gráficos No. 1 y 2

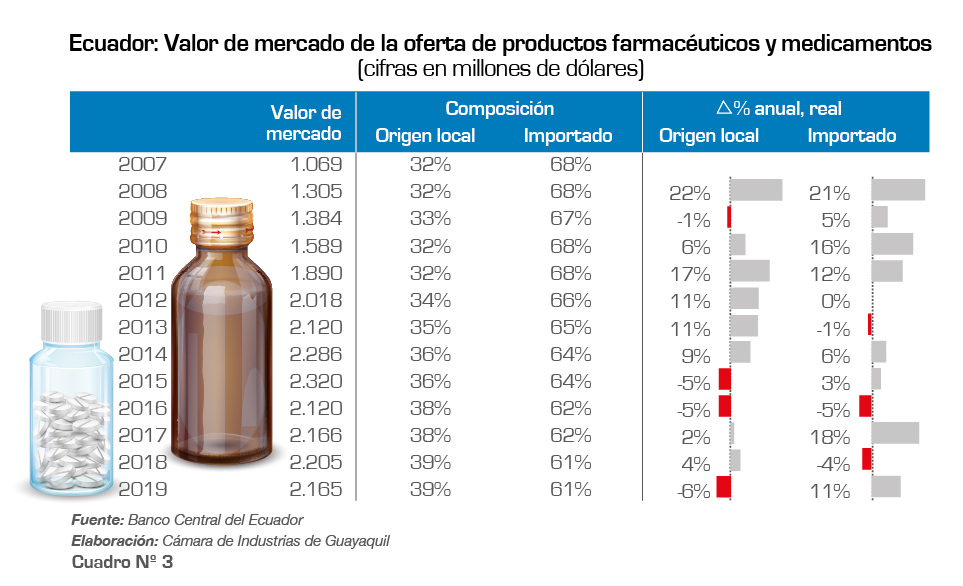

Según las últimas cifras disponibles del Banco Central del Ecuador, durante 2019 el valor de mercado de la oferta de productos farmacéuticos y medicamentos fue de USD 2.165 millones, de los cuales un 39% correspondió a productos de origen local, mientras que el 61% restante correspondió a productos importados. Vale destacar que, aunque es observable una cada vez mayor participación de la oferta de origen local para este tipo de productos (fármacos y medicamentos), en términos reales, es decir una vez descontado el efecto de las variaciones de precios, se observa un desempeño contrario, esto considerándose que entre 2014 y 2019 la oferta de fármacos y medicamentos de origen local se contrajo a razón de 2% por año, mientras que la de origen foráneo (importada) creció a razón de 4% por año. Ver cuadro No. 3

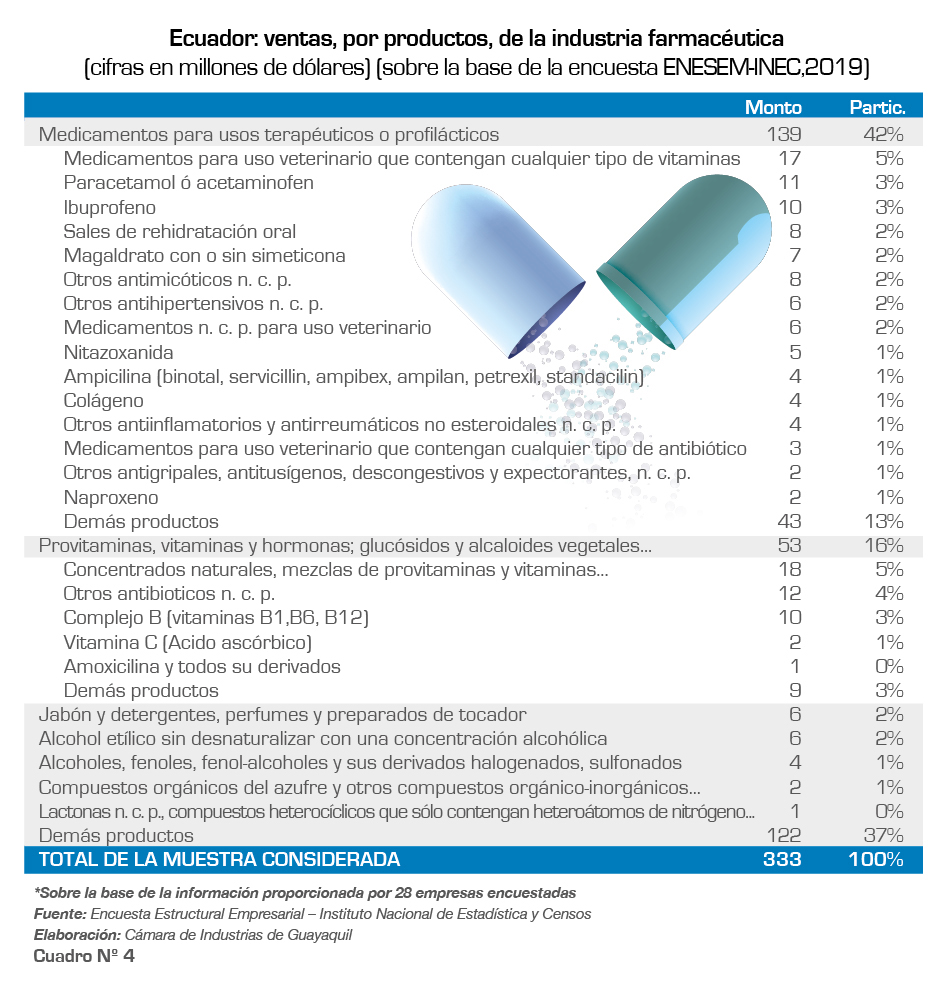

Tomándose como referencia los últimos resultados disponibles de la Encuesta Estructural Empresarial (abril-2021), entre los principales productos comercializados por las empresas del sector farmacéutico se encuentran los medicamentos para usos terapéuticos o profilácticos (participación del 42% respecto al total comercializado por las empresas y negocios de la rama farmacéutica), las provitaminas, vitaminas y hormonas, además de glucósidos y alcaloides vegetales (participación de 16%), jabones y detergentes, además de perfumes y preparaciones de tocador (2%), alcohol etílico sin desnaturalizar (2%), y alcoholes, fenoles, fenol-alcoholes y sus derivados halogenados (1%). Entre las 5 grandes categorías de productos previamente referidos se concentra el 63% de las ventas de la rama farmacéutica. Ver cuadro No. 4

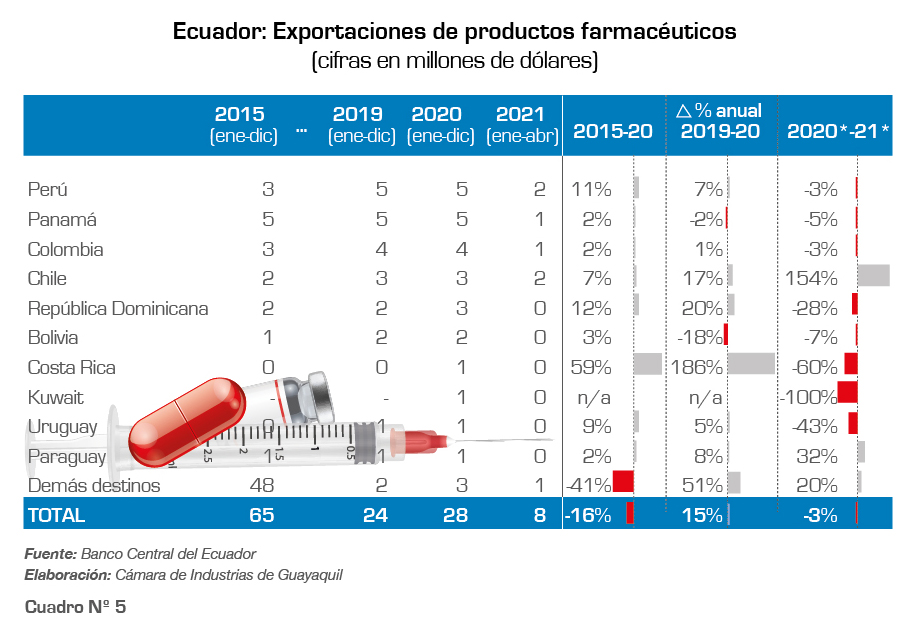

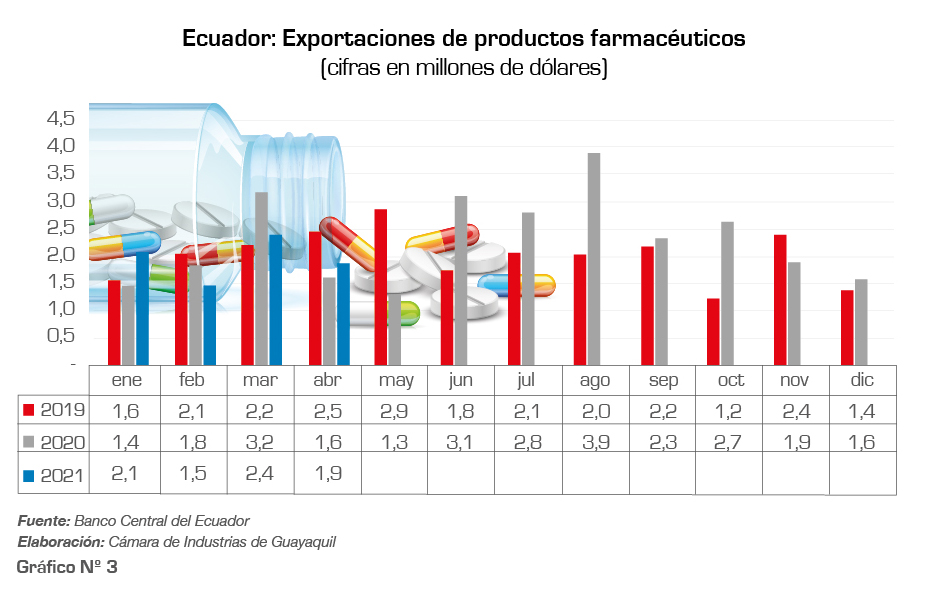

En cuanto al desempeño de las exportaciones de la industria farmacéutica ecuatoriana, durante 2020 las ventas al exterior de productos farmacéuticos sumaron USD 28 millones, lo que significó un incremento de 15% respecto al año previo, y aunque lo anterior evidencia un buen desempeño durante dicho año, es necesario señalar que dicho monto se mantiene distante del máximo nivel de exportaciones registrado por el sector en años recientes, teniéndose de hecho que entre 2015 y 2020 se dio una contracción de estas exportaciones a razón de 16% por año.

De momento es difícil establecer si la industria farmacéutica ecuatoriana podría mantener el dinamismo de exportaciones registrado durante 2020, teniéndose incluso que durante el primer cuatrimestre de este año se registró una caída de las ventas al exterior de productos farmacéuticos en el orden del 3% (respecto mismo período del año pasado).

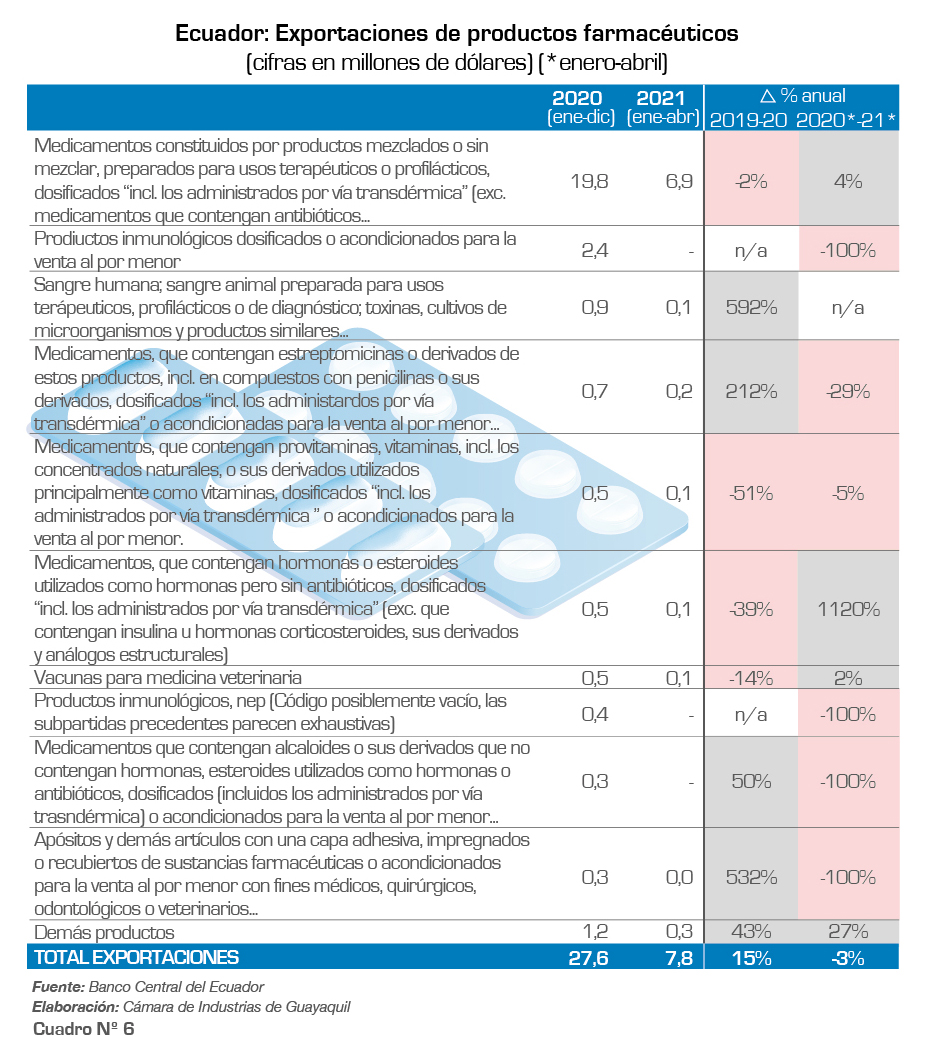

Entre los productos de exportación de esta industria que mayor crecimiento en ventas al exterior lograron durante 2020 se tienen: sangre humana preparada para usos terapéuticos, profilácticos o de diagnóstico, además de toxinas y cultivos de microorganismos y productos similares (+592% de incremento durante 2020), apósitos y demás artículos con una capa adhesiva, impregnados o recubiertos de sustancias farmacéuticas o acondicionados para la venta al por menor con fines médicos, quirúrgicos, odontológicos o veterinarios (+532%), y medicamentos que contengan estreptomicinas o derivados de estos productos, incluso en compuestos con peniciliadas o sus derivados, dosificados o acondicionados para la venta al por menor (+212%). Ver cuadros No. 5 y 6, gráfico No. 3

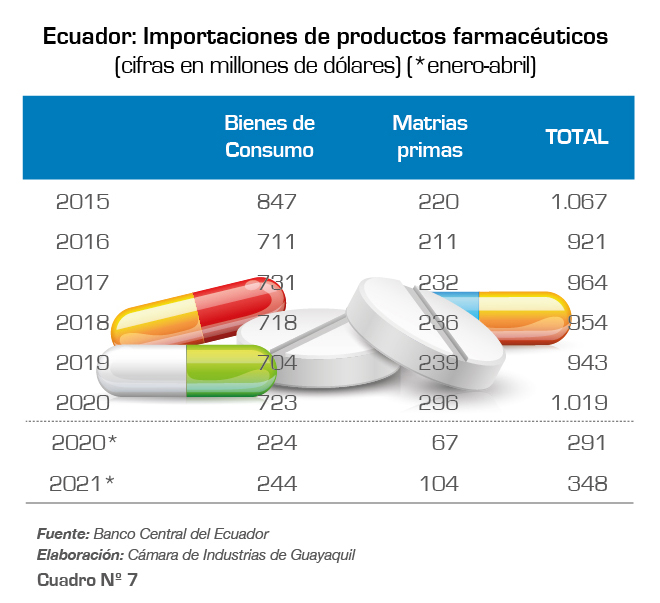

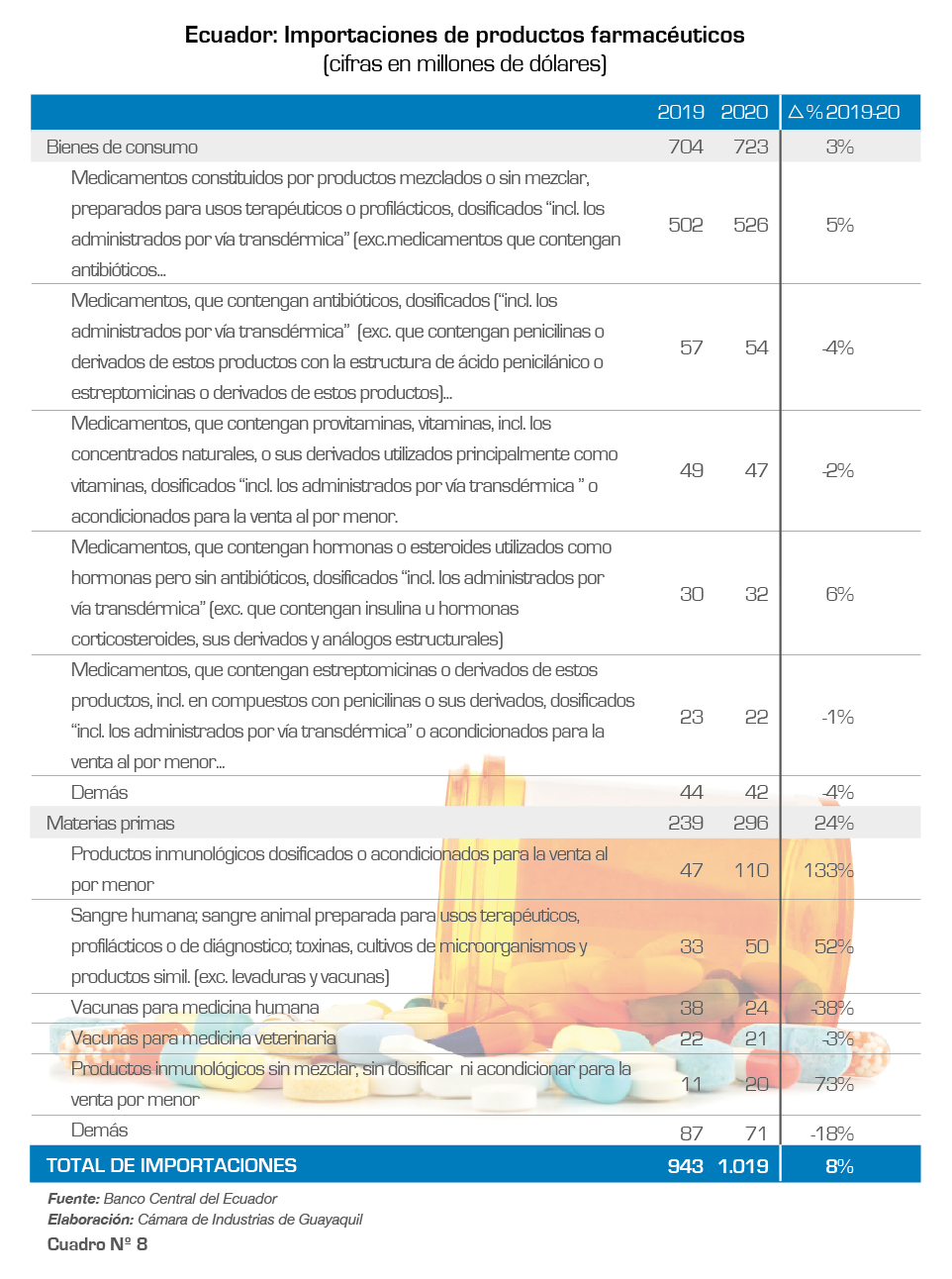

En lo que se refiere a importaciones de productos farmacéuticos, durante 2020 las mismas sumaron USD 1.019 millones, lo que representó un incremento de 8% respecto al año anterior. El mayor incremento de estas importaciones se dio en bienes considerados como materias primas para la industria farmacéutica, con un incremento de 24%, mientras que las compras al exterior de productos farmacéuticos para el consumo registraron un incremento de 3%.

Para el caso de las importaciones de materias primas farmacéuticas, los mayores incrementos en las compras al exterior se dieron para productos inmunológicos dosificados o acondicionados para la venta al por menor (en especial, reactivos de laboratorio o de diagnóstico que no se empleen en el paciente) (+133%), productos inmunológicos sin mezclar, sin dosificar ni acondicionar para la venta al por menor (+73%), y sangre humana preparada para usos terapéuticos, profilácticos o de diagnóstico, además de toxinas, cultivos de microorganismos y productos similares (se excluyen levaduras y vacunas) (+52%). Ver cuadros No. 7 y 8

A la fecha de cierre de esta edición, todavía no se dispone en su totalidad de la información financiera del ejercicio 2020 del sector societario ecuatoriano, esto considerando que la Superintendencia de Compañías reporta que hasta la fecha se ha recibido la información del 63,5% del universo de empresas.

Al margen de esta situación, sobre la base de la información disponible, es posible observar que pese a que durante 2020 la industria farmacéutica reportó un incremento notable (+13%) de sus ventas, lo mismo no es algo que necesariamente se materializó para el total de empresas de la industria, esto considerando que incluso entre las mayores empresas de esta rama se identifican empresas cuyo monto de ventas se redujo durante 2020. En el cuadro No. 9 se presenta la información de ventas de las mayores empresas de la industria farmacéutica, esto según su monto de ventas del ejercicio 2019.