Introducción

En el contexto de los recientes sucesos políticos internos que han afectado la economía ecuatoriana y que tuvieron efecto en la imagen internacional, tal y como se pudo notar en el incremento del indicador financiero internacional Riesgo País, desde la Cámara de Industrias de Guayaquil en conjunto con el Instituto Ecuatoriano de Economía Política, continuamos con el objetivo de proponer mejoras regulatorias factibles en el corto plazo y políticamente viables de materializar con miras a incentivar el flujo de inversiones y reactivar la economía.

Este documento recoge el desarrollo de cinco temas relacionadas a la mejora de las inversiones y la competitividad del país, las cuales son: 1. Sistema Drawback en Ecuador, que se ha reformado, pero que aún no se concreta su implementación; 2. Crédito Tributario del Impuesto a la Salida de Divisas en importaciones, incentivo fiscal que aún puede ampliarse hacia más partidas arancelarias; 3. Aranceles a las importaciones ecuatorianas, ya que existe rubros que encarecen las actividades productivas y le restan competitividad a las empresas; 4. Alianzas Público-Privadas, un reto pendiente entre el Gobierno y el sector privado para la elaboración y ejecución de las mismas; y 5. Incentivos tributarios en Ecuador, beneficios que podrían convertirse en un factor clave para que crezcan las inversiones.

Cada una de estas propuestas se ha planteado considerando la revisión de literatura económica, y varios indicadores económicos locales. La importancia del estudio radica no solo en el análisis de cada tema, sino en la formulación de las propuestas que se recomiendan implementar para que el Ecuador pueda mejorar su entorno para la atracción de inversiones.

Es importante mencionar que las inversiones traen consigo importantes beneficios para cualquier economía: captar un mayor volumen de capital extranjero, ayudar a mejorar el mercado laboral, incentivan la productividad local, dinamizan el comercio exterior, etc., pero sin las reformas o los incentivos adecuados, será difícil conseguir los resultados deseables; aunque tengamos estabilidad política, seguridad jurídica o mano de obra calificada.

1. Sistema Drawback en Ecuador

Desde hace una década atrás, se han realizado varios intentos de implementar el Drawback[1] de manera definitiva en el Ecuador. En el 2011, mediante el Código Orgánico de la Producción e Inversiones (COPCI)[2] se dispuso la devolución condicionada total o parcial de impuestos pagados por la importación de insumos y materia prima incorporados a productos que se exporten. El Servicio Nacional de Aduana del Ecuador (SENAE), determinó que los tributos devueltos por Ad-Valorem no serían mayor al 5% del valor exportado[3], sin embargo, dicha devolución no se concretó.

Para el 2013, por medio de la Ley de Abono Tributario[4] la SENAE comenzó a emitir los llamados Certificados de Abono Tributario (CAT). Estos certificados eran calculados sobre el valor de origen, el peso o cantidad exportada, y el comportamiento de los productos ecuatorianos en el extranjero[5], pero una vez más el beneficio no se dio. Dos años después, el Comité de Comercio Exterior (COMEX) mediante reglamento[6] crea el régimen simplificado, en el cual se colocaron nuevas condiciones y parámetros en productos exportados no tradicionales, sin embargo, no se cristalizaron las devoluciones.

En el 2020, se colocó de nuevo sobre la mesa el mecanismo de Drawback para exportadores. Se puso en vigencia lo que sería la Ley de Simplificación y Progresividad Tributaria la cual mencionaba que la devolución de tributos, exceptuando el Impuesto de Valor Agregado (IVA), se daría de forma automática, simplificada, y unificada con base en un porcentaje del valor FOB de exportación[7], no obstante, han pasado dos años de aquella ley y las devoluciones no han sido efectuadas por falta de un reglamento.

Implementación del Drawback para mejorar el flujo de capital

Implementar el Drawback en el país, y comenzar la devolución de los impuestos contemplado con este mecanismo, ayudaría a generar un mayor flujo de capital a las empresas que realizan actividades de comercio exterior, liquidez que sería de gran importancia para el crecimiento del sector en especial para aquellas que están sufriendo por la guerra entre Rusia y Ucrania. De acuerdo con cifras de la Federación Ecuatoriana de Exportadores (Fedexpor), en el año 2021 debido a la pandemia mundial, el país perdió oportunidades de exportación por alrededor de $ 800 millones por el incremento en los precios de fletes marítimos. El costo promedio pagado entre el 2016 al 2019 del transporte de importaciones pasó de ser de $ 5 USD para una importación de $ 100 USD a ser de casi $ 11 USD para una importación de $ 100 USD a diciembre de 2021.

Para este 2022, Fedexpor[8] preveía que la crisis logística se mantendría por la falta de rutas navieras, pero la guerra ha sido un factor adicional que ha provocado que varias empresas acentuaran más su crisis, entre ellas, las dedicadas a la exportación de banano, flores, pescado, café, camarón, aceites vegetales, etc. El sector exportador ha insistido en varias ocasiones que la implementación del sistema Drawback sería el camino óptimo para que las empresas generen más recursos y aumenten de esta manera su competitividad. Desde la Corporación de Gremios Exportadores del Ecuador (CORDEX) se han envidado propuestas[9] en donde se considera que es urgente que el Gobierno active una política pública para hacerle frente a los diferentes factores internos y externos que estarían afectando los productos ecuatorianos. Para que esto se dé, primero se requerirá que desde la Presidencia de la República se cree el reglamento de la ley de Simplificación y Progresividad Tributaria y así se implemente el Drawback. Adicional a esto, también será necesario que exista un trabajo en conjunto entre el COMEX y la SENAE para que los procesos de devoluciones se den de manera rápida y ordenada.

2. Crédito Tributario del Impuesto a la Salida de Divisas (ISD)

De acuerdo con el Reglamento para la Aplicación del ISD y la Ley Reformatoria para la Equidad Tributaria del Ecuador[10], la devolución del crédito tributario generado por el ISD se realiza con base a la importación de las materias primas, insumos y bienes de capital que tienen como finalidad ser incorporados en procesos productivos; siendo el destino del crédito tributario aplicable solo para el pago del Impuesto a la Renta del propio contribuyente. Esta medida se comenzó a aplicar desde el año 2013 a una serie de partidas y subpartidas de productos de importación[11].

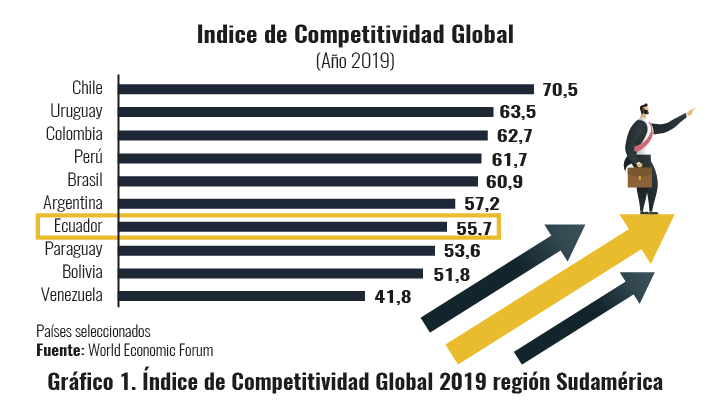

Aunque este crédito tributario ha sido de gran ayuda para el comercio exterior ecuatoriano, existe aún varias partidas de materias primas y bienes de capital importantes que no se encuentran dentro de este beneficio tributario y que, de ser incluidas, serían un paso adelante para comenzar a mejorar la competitividad. Hay que tomar en cuenta que el Ecuador a nivel global es poco competitivo. Según el World Economic Forum (WEF) en The Global Competitiveness Index 4.0 2019 Rankings[12], el Ecuador se encuentra en el puesto 90 de 140 países estudiados en cuanto a competitividad, y dentro de la región sudamericana solo está por delante de Venezuela, Bolivia y Paraguay (Ver Gráfico 1).

Dicho informe analiza 12 componentes relacionados con la competitividad, de los cuales el país registra una baja puntuación en 9 de ellos (Institucionalidad, Implementación de las TIC, Estabilidad macroeconómica, Educación superior y formación, Eficiencia del mercado de bienes, Mercado Laboral, Sistema Financiero, Dinamismo de los negocios, e Innovación), y solo en 3 se observa una puntuación por encima de la media (Infraestructura, Salud, y Tamaño del mercado).

[1] El Drawback es un régimen mediante el cual las empresas exportadoras pueden obtener la devolución de los impuestos de importación pagados sobre insumos o materias primas que formen parte del bien a exportar.

[2] Art 93. https://www.correosdelecuador.gob.ec/wp-content/uploads/downloads/2018/11/COPCI.pdf

[3] Art 5. https://www.aduana.gob.ec/archivos/resoluciones/10-2011-R2.PDF

[4] https://www.gob.ec/sites/default/files/regulations/2018-11/LEY%20DE%20ABONO%20TRIBUTARIO.pdf

[5] Art 2. https://www.cip.org.ec/attachments/article/1628/REGLAMENTO%20A%20LA%20LEY%20DE%20ABONO%20TRIBUTARIO.pdf

[6] https://www.produccion.gob.ec/wp-content/uploads/2019/06/resolucion_013-2015.pdf

[7] Art 43. https://www.registroficial.gob.ec/media/k2/attachments/SRO111_20191231_LEY_.pdf

[8] https://www.ekosnegocios.com/articulo/la-crisis-logistica-le-ha-costado-casi-usd-900-millones-al-sector-exportador

[9] oficio No. CDX-PD-004-2021 de CORDEX

[10]Base Legal de la devolución de crédito tributario (https://www.sri.gob.ec/devolucion-de-credito-tributario-generado-por-el-impuesto-a-la-salida-de-divisas#base)

[11] Art 1 RESOLUCIÓN: CPT-03-2012 (https://www.sri.gob.ec/o/sri-portlet-biblioteca-alfresco-internet/descargar/59b6d46d-27d5-4fd6-a4d9-9493c4ba3821/CPT-03-2012.pdf)

[12] https://www3.weforum.org/docs/WEF_TheGlobalCompetitivenessReport2019.pdf

Inclusión de nuevas partidas en las listas de productos susceptibles de crédito tributario del ISD para disminuir costes y aumentar la competitividad del comercio exterior

Debido a los grandes costes que representa la adquisición de materias primas y bienes de capital para el sector exportador e importador, y que esto a su vez influye negativamente a la productividad, la competitividad, y la liquidez de las empresas, se está solicitando la inclusión de nuevas subpartidas la cual permitirían contrarrestar los impactos del ISD en los costos de producción y alivianar la carga de tributos de distintos sectores productivos.

La lista incluye un total de 248 partidas de materias para la industria, productos que en los últimos tres años sumaron un promedio anual de $ 646 millones de USD en importación, y 134 subpartidas de bienes de capital por un monto de importación anual promedio de $ 657 millones de USD en el mismo periodo. Actualmente el Gobierno mediante el Decreto Ejecutivo 298 oficializó la eliminación progresiva del ISD, disminuyendo un 0,25% cada trimestre de este año, pero aquello no sería suficiente.[13]

Para incluir nuevas partidas en el listado en cuestión, solo se necesitaría que el presidente de la República emita un Decreto Ejecutivo en las que se mencione la inclusión de estas subpartidas dentro del listado actual de productos susceptibles de crédito tributario del ISD.

3. Aranceles en las Importaciones ecuatorianas

En estos últimos años se han dado varias reformas para disminuir la carga arancelaria a las importaciones ecuatorianas. A finales del 2019, el COMEX aprobó mediante resolución[14] reducciones arancelarias a 256 subpartidas, en su gran mayoría del sector agropecuario. Para el 2020, como medida para afrontar el estado de emergencia por el COVID-19, se decidió reducir aranceles[15] a dispositivos médicos como gafas, mascarillas, gorros y guantes quirúrgicos, gel antibacterial, aparatos de reanimación, entre otros. Esta medida solo fue vigente mientras duró el Estado de Emergencia Sanitaria. En agosto 2021, 667 partidas que gravaban aranceles fueron modificados[16]. Esta decisión fue catalogada como una de las reformas arancelarias más grandes en el país.

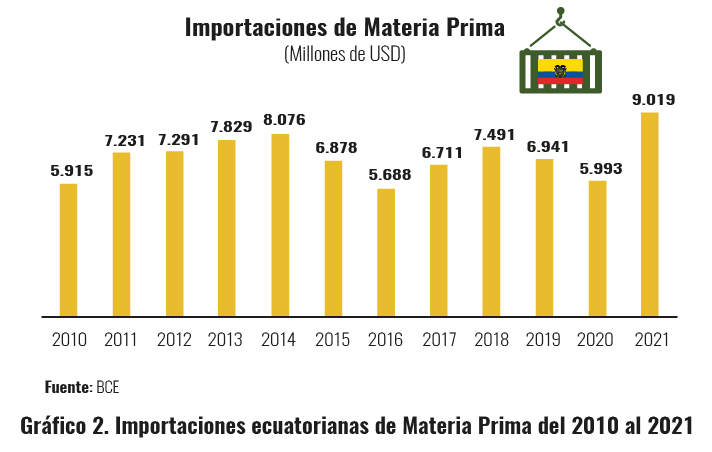

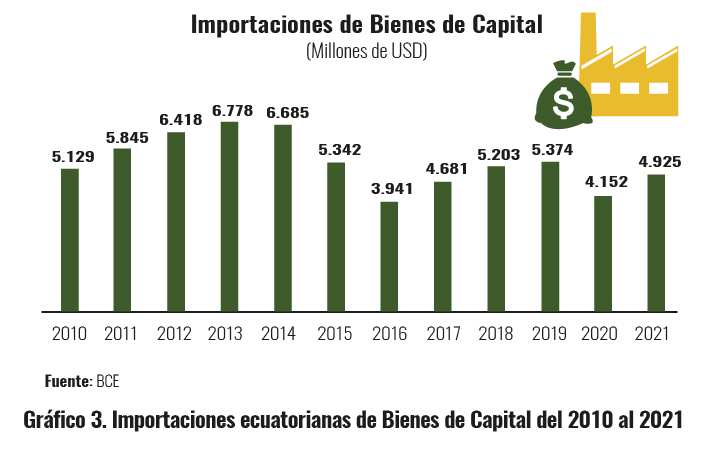

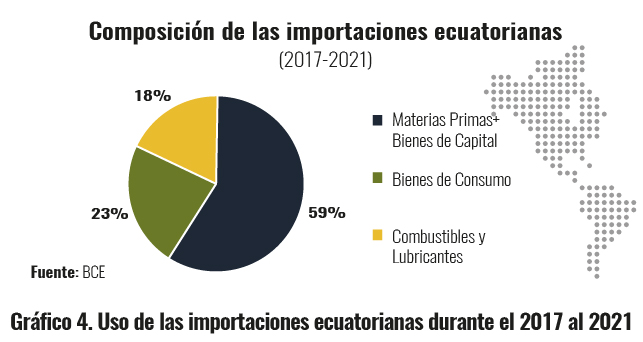

Cabe recalcar que las importaciones ecuatorianas que se registraron en el 2021 fueron de $ 23.829 millones de USD de acuerdo con el Banco Central del Ecuador (BCE), esto representó un aumento del 41% comparado con el 2020, y un 11% con respecto al 2019. El crecimiento de estas importaciones se debió principalmente por la importación de productos de Materia Prima. Según el BCE, estas llegaron a ser alrededor de los $ 9.000 millones de USD, cantidad muy superior a todos los años previos (ver Gráfico 2). Por otro lado, las importaciones de Bienes de Capital fueron de $ 4.925 millones de USD, cifra menor a la registrada en el 2019, año de curso normal antes de la pandemia (ver Gráfico 3). Desde el año 2017 al 2021, las importaciones de Materia Prima más las de Bienes de Capital sumaron el 59% de las importaciones totales en el Ecuador (ver Gráfico 4).

[13] https://www.elcomercio.com/actualidad/negocios/lasso-decreto-oficializa-reduccion-progresiva-isd.html

[14] Resolución No. 023-2019 (https://www.produccion.gob.ec/wp-content/uploads/2019/10/RESOLUCION-023-2019.pdf)

[15] Resolución No. 004-2020 (https://www.produccion.gob.ec/wp-content/uploads/2020/03/Resoluci%C3%B3n-COMEX-004-2020-.pdf)

[16] Resolución No. 009 – 2021 (https://www.produccion.gob.ec/wp-content/uploads/2021/07/ResolucionCOMEX009.pdf)

Disminución de aranceles de Materia Prima y Bienes de Capital para la industria alimentaria, textil, metalmecánica, plásticos y papelera.

En los últimos años, Ecuador ha mostrado y sigue mostrando predisposición para concretar tratados comerciales a nivel internacional, ya que se mantienen varias negociaciones en proceso con un número creciente de países; no obstante, estos procesos pueden tomar tiempo por lo que se requieren medidas más inmediatas para reducir los costos que restan competitividad a las empresas ecuatorianas. Seguir en la línea de reducción de aranceles es una vía clave para que los productores locales logren mejorar su competitividad. La reducción de las tasas arancelarias influye de manera directa a una reducción de los costos de producción y alivian las necesidades de liquidez de los distintos sectores productivos del país.

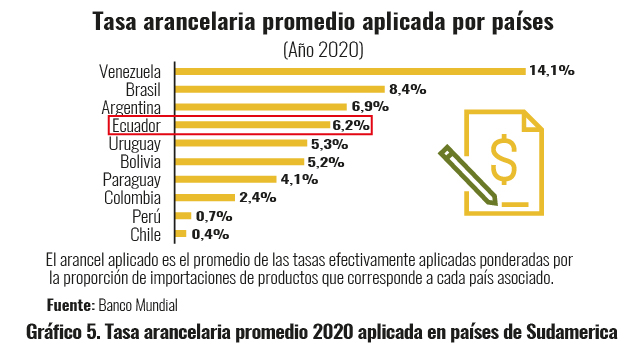

La tasa promedio arancelaria que se estaría aplicando en el Ecuador es una de las más altas en Sudamérica, de acuerdo con las cifras del Banco Mundial esta llegó a ser del 6,2% en el año 2020 (Ver Gráfico 5). Por ese motivo, se está comenzando a solicitar la eliminación o disminución del arancel de al menos 97 subpartidas de materias primas y 141 subpartidas de bienes de capital, de los cuales, la gran mayoría son demandadas por las industrias alimentaria, textil, metalmecánica, plásticos y papelera, ya que éstos no se producen en el país o cuya producción es insuficiente o la misma no cumple con las especificaciones requeridas por la industria.

En el listado de Materias Primas solicitadas, 14 subpartidas tienen arancel de 25%, 18 subpartidas 20%, 33 con 15%, 12 con 10%, 6 con 8%, y 14 con 5%. El monto promedio de importación de estas subpartidas en los últimos 3 años fue de $ 575 millones de USD y el sacrificio fiscal si se redujeran a 0% sería de unos $ 52 millones de USD. En cuanto a los bienes de capital la mayoría de las subpartidas, 99 tienen 5% de arancel, 6 tienen 10%, 18 con 15%, 5 con 20%, y 13 con 25%. El monto promedio de importaciones de estas subpartidas es de US$ 684 millones y el sacrificio fiscal si se rebajan a 0% sería unos $ 54 millones de USD. Será necesaria una Resolución por parte del Comité de Comercio Exterior y la Facultad del Ejecutivo para que se le logre concretar la reducción arancelaria para todo este conjunto de subpartidas.

4. Alianzas Público-Privadas

Ecuador ha realizado pocos esfuerzos en Alianzas Público-Privadas (APP). En el 2015 se implementó el Reglamento de Colaboración Público-Privada[17] mediante el Código Orgánico de la Producción del Comercio e Inversiones. Se estableció que el Estado podía delegar a un ente privado, la prestación de servicios que no pudiera cubrir[18]. Para este año, se tenía previsto desde la Secretaria Técnica de APP que las alianzas crecieran en más de un 200% por medio de la creación de la Ley de Inversiones, en donde las concesiones y delegaciones de administración hacia el Sector Privado sería para cinco áreas (Transporte, Infraestructura Hospitalaria, Vivienda, Deporte y Cultura, e Infraestructura Educativa) y reflejarían entre $1.500 a $2.000 millones de USD de ingresos inmediatos para el Estado, sin embargo, la Asamblea rechazó dicha ley.

Después de 7 años de la actual normativa que se aplica a las APP, solo se han aprobado tres proyectos[19] (Proyecto de Puerto Bolívar (2016), Proyecto Puerto Posorja (2016), y la carretera Río Huaquillas (2016)). Existe una clara práctica en que las APP, concesiones, y alianzas estratégicas se han usado para la construcción de obras públicas con financiamiento a cargo del sector privado.

La colaboración que exista entre el Gobierno y el Sector Privado pueden tener influencia en la inversión, sobretodo en infraestructura. Muchas veces no se logra llegar a un dialogo entre ambos sectores debido a factores como la falta de competitividad, poca voluntad del Estado para formular incentivos, o nulo enfoque estratégico. Las alianzas son un medio muy eficaz si existe una verdadera colaboración entre el Sector Público y el Sector Privado. Lograr una transformación económica mediante las APP dependerá en gran medida de un “proceso social” y un entorno institucional socialmente “correcto” (Muñoz, 2001), solo así se podría obtener una mayor probabilidad éxito y resultados favorables. Algunos países de la región como Chile[20], Colombia[21], México[22], y Perú[23], naciones en donde se ha logrado con éxito formar APP, han tomado conciencia de lo importante que es cubrir las necesidades del país y mejorar el bienestar de la sociedad a través de sinergias con el sector privado. En América Latina existe aún el gran reto en poder demostrar el éxito de las APP y el cómo estas están ayudando a crecer a los distintos sectores económicos, de manera especial al sector de la infraestructura.

Reformar el reglamento de la Ley de Alianzas Público-Privadas para estimular las inversiones.

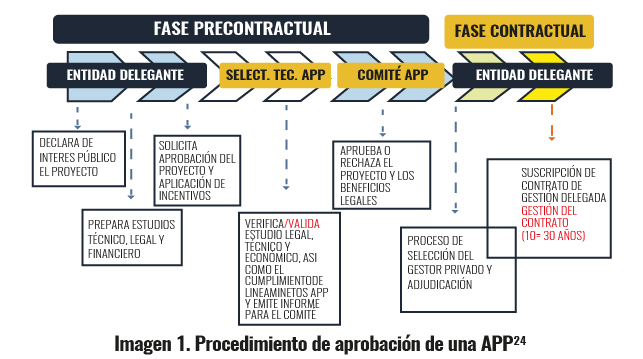

Aunque exista un esquema del proceso de aprobación de las APP (Ver Gráfico 1), no existe al final del día una ruta clara por parte del Gobierno al momento de regular técnicamente estas APP y dotarlo de seguridad jurídica bajo estándares internacionales ya que actualmente es arbitrario si los proyectos se arman bajo concesiones o alianzas estratégicas. Las APP proveen de grandes beneficios al Estado como la satisfacción de servicios u obras públicas, alivio fiscal, garantía de cobertura de servicios públicos a largo plazo, etc., por eso el Gobierno debe plantearse la posibilidad de modificar sus procesos. Los que conforma el Comité APP (Secretaría Técnica, Secretaria Nacional de Planificación y Desarrollo (SENPLADES), MIPRO y el MEF) deben trabajar ahora más que nunca con el Sector Privado y formar una nueva legislación que ofrezca un claro sistema en la conformación de las APP.

[17] Decreto Ejecutivo Nro. 582 (http://www.inteligenciaproductiva.gob.ec/imagenes/APP/DECRETO-EJECUTIVO-582-REGLAMENTO-DEL-REGIMEN-DE-COLABORACION-PUBLICO-PRIVADA.pdf)

[18] (Art. 100) Código Orgánico de la Producción del Comercio e Inversiones.

[19] http://www.inteligenciaproductiva.gob.ec/asociaciones-publico-privadas

[20] Mediate el Reglamento de Concesiones de Obras Públicas de Chile detalla realiza licitaciones en la que el proponente privado entrega el proyecto al Ministerio de Obras Públicas, a fin de que éste decida si la propuesta resulta o no de interés público.

[21] Mediante la Ley de Asociación Público-Privada se diferencia entre proyectos autofinanciables y aquellos que requieren aportes públicos. En caso de proyectos de iniciativa privada que no necesiten aportes públicos, se licitarán mediante un trámite abreviado.

[22] La Secretaría de Salud Federal del Gobierno de México desarrolló un sistema de Hospitales Regionales de Alta Especialidad (HRAE) a través de contratos de APP.

[23] Mediante el Decreto 4533 de 2008 introdujo el mecanismo de iniciativa privada en su ley de APP para proyectos que no requerían de ninguna aportación del Estado, sin embargo, se admitieron proyectos cofinanciados a partir de 2013.

En el Ecuador urge la necesidad de que haya más diálogos público-privado. Desde los distintos gremios de país se recomienda que la mejor manera de lograr concesos de APP es comenzar definiendo competencias para emitir guías técnicas, y plazos; también será oportuno una actualización de registros y sesiones por parte del Comité APP en donde se detalle requisitos y procedimientos que se deben llevar a cabo para lograr concretar los proyectos de APP. Las Reformas que se proponen implementar al Reglamento de la Ley de APP están planteadas con el objetivo de poder ayudar a la Autonomía de los Gobiernos Autónomos Descentralizados (GAD), poder viabilizar el registro de APP, y fortalecer la iniciativa privada.

El Proyecto de Ley Orgánica para la Atracción de Inversiones, Fortalecimiento del Mercado de Valores y Transformación Digital, que fue rechazada por la Asamblea hace unos meses atrás, se establecía un marco legal que facilitaba la delegación de la gestión de activos a través de APP. Sería positivo volver a trabajar en aquel proyecto en la que el Gobierno planteaba promover un adecuado entorno de negocios que permitiese la atracción de inversiones y las asociaciones público-privadas a través de la creación de un Comité Interinstitucional de Asociaciones Público-Privadas y Gestión Delegada[25], esto sin duda hubiera ayudado a mejorar el entorno de las APP. Por ello, el Estado y la empresa privada debemos seguir promoviendo los medios para que las APP se trabajen de manera atractiva, con un clima de igualdad, y eficientes para una mayor participación y competencia en las distintas alianzas.

5. Incentivos tributarios en Ecuador

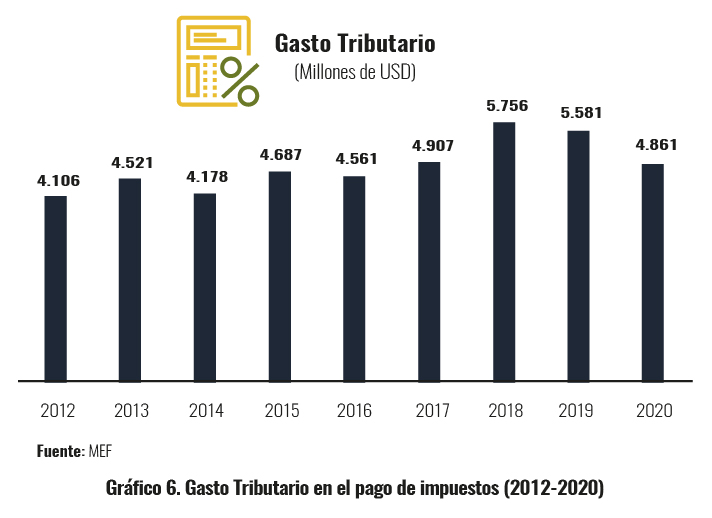

Por un lado, para el Gobierno el hecho de conceder exoneraciones, incentivos, exenciones o reducciones a los impuestos le representa un gasto tributario significativo para sus finanzas. De acuerdo con las cifras del Ministerio de Economía y Finanzas (MEF), la cifra de este gasto fue de alrededor de los $ 5.000 millones de USD en el 2020 (Ver Gráfico 6). Al mismo tiempo, los incentivos tributarios son vistos de manera positiva por los contribuyentes. Actualmente se pueden contabilizar hasta 180 beneficios[26] tributarios en rubros como el Impuesto a la Renta, Impuesto a la Salida de Divisas, Impuesto a Consumos Especiales, Impuesto al Valor Agregado, Impuesto a los vehículos motorizados, e Impuesto Botellas Plásticas no Retornables. Entre los beneficiarios más importantes de estos incentivos tributarios se encuentran los que están relacionados con el Impuesto a la Renta y con el Impuesto del Valor Agregado, en este último se incluyen beneficios como las devoluciones, comprar sin pagar el impuesto, exenciones en el sector transporte, salud, educación y vivienda.

[24] Art. 10 (https://www.fielweb.com/App_Themes/InformacionInteres/proyectoley_atraaccion_fw.pdf)

[25] https://www.primicias.ec/noticias/economia/reforma-beneficios-tributarios-ecuador/

[26] https://www.primicias.ec/noticias/economia/reforma-beneficios-tributarios-ecuador/

La intención del Gobierno, por medio de la Ley Orgánica de Desarrollo Económico y Sostenibilidad Fiscal, es poder reducir aquellos beneficios en casi $ 100 millones de USD en este año, y $ 460 millones de USD para el 2023[27]. El golpe tributario se espera sea más fuerte para las empresas ya que son las que más utilizan los beneficios en comparación con las personas naturales

Reforma del Reglamento de la Ley de Desarrollo Económico para estimular los sectores productivos.

En muchas regiones, los impuestos son considerados como una camisa de fuerza para la localización de inversiones, mientras que los incentivos fiscales se están convirtiendo en un factor clave para que aquella camisa no sea una barrera (Bird, 2006; Villela y Barreix, 2002). Y más allá de la efectividad de los incentivos en cuanto al aumento de las inversiones, éstas generan a la par otro beneficio muy importante como es la disminución de la carga fiscal para los distintos sectores. Sin duda alguna, los incentivos tienen un efecto positivo para cualquier sector de cualquier país, el éxito de ellos dependerá mucho de la estabilidad política y económica, la seguridad jurídica, una mano de obra calificada, nivel de infraestructura adecuado, y apertura comercial; será importante poder contar con la mayor cantidad de herramientas posibles que atraigan la inversión.

La reforma que se plantea al Reglamento de la Ley de Desarrollo Económico está en manos del Ejecutivo, dependerá mucho de las decisiones que tome el Gobierno en cuanto a la mejora de incentivos tributarios. La idea de la reforma se centra en poder conformar un Consejo Consultivo en donde se compartan datos completos y actualizados de los contratos de inversión que se realicen, y así mismo que los incentivos en estas inversiones no sean solo dirigidos para empresas nuevas, sino que además los beneficios apliquen a empresas ya existentes, y para esto el método para acceder a la reducción del 3% o del 5% del impuesto a la renta, debería contemplar una fórmula de cálculo si el centro de costos no es aplicable. Ya observamos que las últimas reformas tributarias van en la vía de reducción de incentivos tributarios, por ese motivo será oportuno comenzar a trabajar en propuestas que ayuden a aumentarlos a la par con las inversiones.

Propuestas de cambio normativo y legal

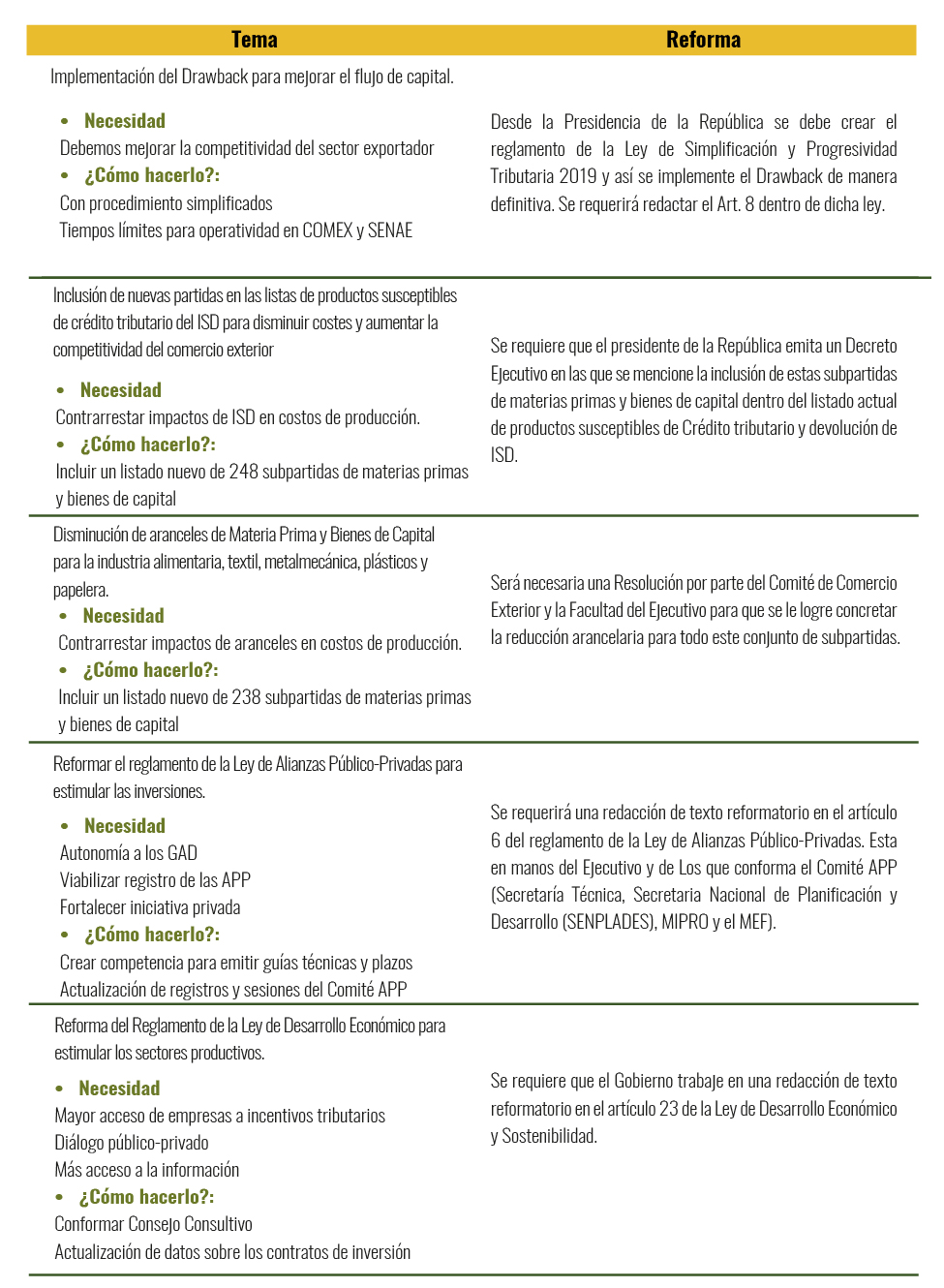

A continuación, se muestra el detalle de los aspectos legales que desde el Ejecutivo serían necesarios modificar para concretar las propuestas de mejora en temas de Comercio, Impuestos, Incentivos Tributarios, y Alianzas Público-Privadas que permitan incrementar la competitividad de las empresas y la inversión en el Ecuador.

[27] https://www.primicias.ec/noticias/economia/reforma-beneficios-tributarios-ecuador/

Conclusión

En consecuencia, otro de los principales inconvenientes que tiene el Ecuador para la atracción de inversión y, que fue mencionado por los gremios productivos, es la falta de competitividad. El país posee un sinnúmero de barreras. Desde la perspectiva de organismos internacionales como el World Economic Forum, Ecuador debe mejorar en aspectos como institucionalidad, implementación de las TIC, estabilidad macroeconómica, educación superior y formación, eficiencia del mercado de bienes, mercado laboral, sistema financiero, dinamismo de los negocios, innovación, infraestructura, salud, y tamaño del mercado.

Uno de los primeros cambios que se requiere dar en el país en pro de la competitividad es ofrecer un mejor ambiente a nuestro comercio exterior. Para ello, con la implementación definitiva del Drawback no solo se podrá generar un alivio para la liquidez de las empresas, sino que además habrá un incremento en las exportaciones e importaciones, ofreciéndonos una mejor posición al momento de negociar con nuestros socios comerciales. Para que esto se dé, es primordial implementar el Reglamento de la ley de Simplificación y Progresividad Tributaria para que el Drawback se concrete.

En el mismo sentido, también necesitamos trabajar en la mejora de nuestra política fiscal y arancelaria. En la presente investigación, hemos identificado tres temas que se podrían tratar para este objetivo Primero, los sectores productivos comprenden que debido a los costes que representa la adquisición de materias primas y bienes de capital en el país, será necesario que se incluyan nuevas partidas en las listas de productos susceptibles de crédito tributario del ISD para minimizar el impacto de este impuesto en los costos de producción. Para lograrlo solo sería necesario que se haga mediante decreto ejecutivo en las que se mencione la inclusión de nuevas subpartidas dentro del listado actual.

Segundo, se debe disminuir aranceles de materia prima y bienes de capital para la industria alimentaria, textil, metalmecánica, plásticos y papelera. La reducción de aranceles es clave para que la producción local sea más competitiva. Para que se logre eliminar aranceles es importante que desde el Comité de Comercio Exterior y la Facultad del Ejecutivo se concrete la reducción mediante una resolución en la que se incluya un nuevo conjunto de subpartidas exentas de este impuesto. Y tercero, aumentar los beneficios tributarios mediante reformas al Reglamento de la Ley de Desarrollo Económico para estimular los sectores productivos. Sin duda alguna, los incentivos tributarios también tienen un efecto positivo para el aumento de las inversiones y la disminución de la carga fiscal para los distintos sectores.

Finalmente, la colaboración que exista entre el Gobierno y el Sector Privado es uno de los grandes retos para el Ecuador. Aunque el país posee un reglamento de colaboración Público-Privada, los resultados de las APP no han sido lo esperado a lo largo de estos últimos años. Las APP podrían proveer grandes beneficios a todo el país, por eso será necesario hacer reformas al reglamento de la Ley de Alianzas Público-Privadas en las que se planteen las APP de manera más atractiva, transparencia, seguimiento, y con una una mayor participación de ambos sectores.

Estas propuestas de reformas que se han planteado en el presente documento nos permitirían fortalecer y mejorar ámbitos tales como comercio exterior, política fiscal, y competitividad. Aquello derivaría en captar mayores cifras de inversión, y potenciar el crecimiento económico del país.

- Asamblea Nacional (2010). “Código Orgánico de la Producción, Comercio e Inversiones COPCI” [en línea] https://www.correosdelecuador.gob.ec/wp-content/uploads/downloads/2018/11/COPCI.pdf

- SENAE (2011). “Suplemento del Registro Oficial No. 351” [en línea] https://www.aduana.gob.ec/archivos/resoluciones/10-2011-R2.PDF

- SENAE (2013). “Ley de Abono Tributario” [en línea] https://www.gob.ec/sites/default/files/regulations/2018-11/LEY%20DE%20ABONO%20TRIBUTARIO.pdf

- Presidencia de la República (2013). “Reglamento a la Ley de Abono Tributario” [en línea] https://www.cip.org.ec/attachments/article/1628/REGLAMENTO%20A%20LA%20LEY%20DE%20ABONO%20TRIBUTARIO.pdf

- COMEX (2015). “Resolución No. 013-2015” [en línea] https://www.produccion.gob.ec/wp-content/uploads/2019/06/resolucion_013-2015.pdf

- Asamblea Nacional (2019). “Ley Orgánica de Simplificación y Progresividad Tributaria” [en línea] https://www.registroficial.gob.ec/media/k2/attachments/SRO111_20191231_LEY_.pdf

- Comité de Política Tributaria (2012). “Resolución: CPT-03-2012” [en línea] https://www.sri.gob.ec/o/sri-portlet-biblioteca-alfresco-internet/descargar/59b6d46d-27d5-4fd6-a4d9-9493c4ba3821/CPT-03-2012.pdf)

- COMEX (2019). “Resolución No. 023-2019” [en línea] https://www.produccion.gob.ec/wp-content/uploads/2019/10/RESOLUCION-023-2019.pdf

- COMEX (2020). “Resolución No. 004-2020” [en línea] https://www.produccion.gob.ec/wp-content/uploads/2020/03/Resoluci%C3%B3n-COMEX-004-2020-.pdf

- COMEX (2021). “Resolución No. 009 – 2021” [en línea] https://www.produccion.gob.ec/wp-content/uploads/2021/07/ResolucionCOMEX009.pdf)

- Banco Mundial (2020). “Tasa arancelaria, aplicada, promedio ponderado, todos los productos (%) – Ecuador, Perú, Colombia, Chile, Uruguay, Paraguay, Brasil, Argentina, Bolivia, Venezuela, RB” [en línea] https://datos.bancomundial.org/indicador/TM.TAX.MRCH.WM.AR.ZS?end=2020&locations=EC-PE-CO-CL-UY-PY-BR-AR-BO-VE&start=2002

- Presidencia de la República (2022). “Proyecto de Ley de Urgencia en Materia Económica” [en línea] https://www.fielweb.com/App_Themes/InformacionInteres/proyectoley_atraaccion_fw.pdf

- BCE (2022). “Información Estadística Mensual (IEM)” [en línea] https://contenido.bce.fin.ec/home1/estadisticas/bolmensual/IEMensual.html

- WEF (2019). “The Global Competitiveness Report 2019” [en línea] https://www3.weforum.org/docs/WEF_TheGlobalCompetitivenessReport2019.pdf

- Exponential Research (2021). “Reducción Arancelaria a 130 Subpartidas” [en línea] https://exponentialresearch.files.wordpress.com/2021/05/reporte-045-futura-reduccion-arancelaria.pdf

- Muñoz, O (2001). “Estrategias de desarrollo en economías emergentes. Lecciones de la experiencia latinoamericana”. Universidad de Chile (FLACSO)

- Presidencia de la República (2015). “Decreto Ejecutivo Nro. 582” [en línea] http://www.inteligenciaproductiva.gob.ec/imagenes/APP/DECRETO-EJECUTIVO-582-REGLAMENTO-DEL-REGIMEN-DE-COLABORACION-PUBLICO-PRIVADA.pdf

- CEPAL (2019). “Alianzas Público-Privadas: Para una nueva visión estratégica del desarrollo” [en línea] https://www.oas.org/es/sap/docs/dgpe/alianzas_pub_privadas_s.pdf

- CAF (2015). “Asociación Público-Privada en América Latina: Aprendiendo de la experiencia” [en línea] http://scioteca.caf.com/handle/123456789/758

- Bird, R (2006), “Tax Incentives for Foreign Investment in Latin America and the Caribbean: Do They Need to be Harmonized?”. University of Toronto.

- Villela, L., y Barreix A. (2002). “Taxation and Investment Promotion”. Banco Interamericano de Desarrollo.

- CEPAL (2009). “Inversión, incentivos fiscales y gastos tributarios en América Latina” [en línea] https://repositorio.cepal.org/bitstream/handle/11362/46783/LCL3004P_es.pdf?sequence=1&isAllowed=y