Por: Jimmy Anastacio, Mag

Asesor Económico, Cámara Nacional de Pesquería

El atún es uno de los productos pesqueros de mayor comercialización en el mundo. Particularmente las exportaciones de preparaciones y conservas de atún durante 2022 fueron de $ 8.58 mil millones.

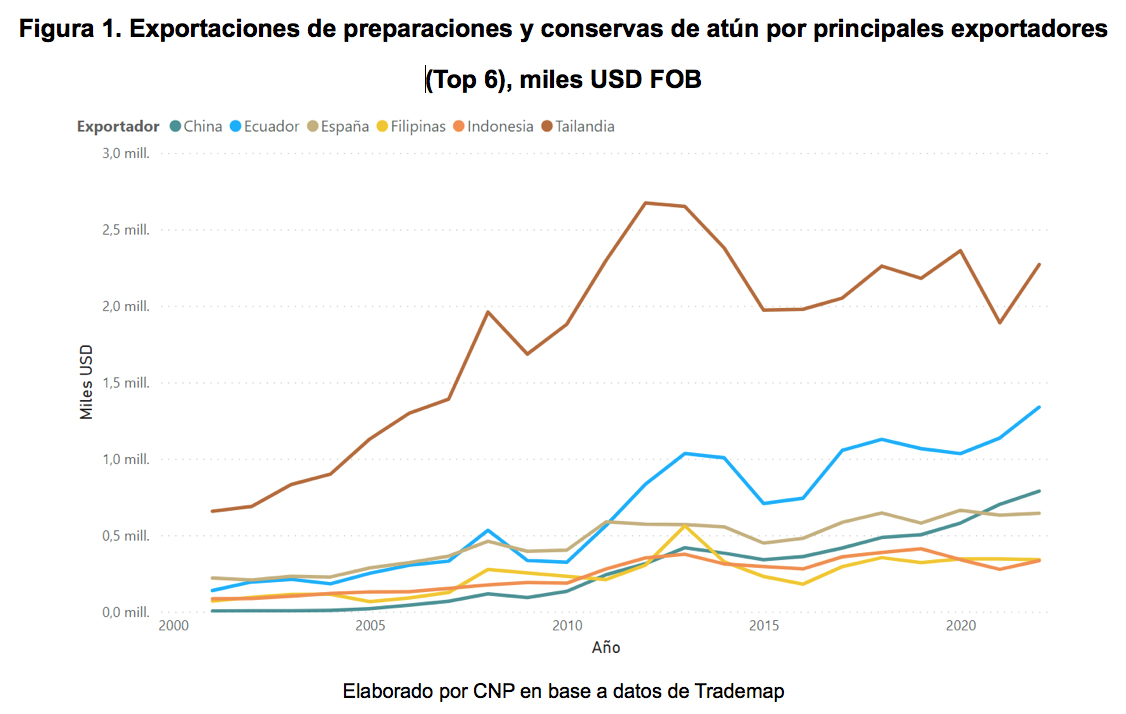

En el periodo 2001- 2022, Tailandia, Ecuador, China, España, Indonesia y Filipinas se ubicaron como los 6 principales exportadores de preparaciones y conservas de atún (Figura 1), 69% de las exportaciones mundiales, mientras que junto a Seychelles, Mauricio y Vietnam se totalizan el 80% del comercio de exportación global del siglo XXI.

En el caso particular de Ecuador, en el 2001, ostentaba la cuarta posición como mayor exportador, por debajo de Tailandia, España y Seychelles, con un total de $137.87 millones, 7.6% de participación en las exportaciones mundiales. Luego de 22 años, en 2022, su posicionamiento alcanzó el 15.6%, ubicándose como el segundo exportador, solamente superado por Tailandia.

El crecimiento de China merece especial atención, considerando que en 2001 su posición en el ranking de exportadores de atún procesado era el número 26, mientras que en 2022 se posicionó como el tercer mayor exportador luego de superar en 2021 a España. China en 2022 generó el 9.2% de las exportaciones de atún procesado del mundo.

El vertiginoso crecimiento chino es consecuencia de una política pública de apoyo al desarrollo de sus industrias nacionales y más aun de las pesquerías en altamar. De acuerdo con Ilakini (2013)[1], el desarrollo pesquero chino se benefició de una política de subsidios a los combustibles a sus flotas que operan en aguas distantes, así como por préstamos a tasas preferenciales para construcción de barcos, pago de derechos de acceso a pescar a aguas de terceros países, reducción de aranceles para reparaciones, remodelaciones y construcción de barcos, y reducciones del 50% sobre la tarifa del impuesto a la renta, entre otros.

Tan solo en los últimos 5 años se puede observar un acelerado incremento de las exportaciones de China, su tasa de crecimiento anual promedio de exportaciones atuneras entre 2018 y 2022 fue del 14%, mientras que la de Ecuador 4% y Tailandia -1%.

En términos de cantidad, mientras Tailandia exportó 298 mil toneladas en 2001 y creció a 514 mil toneladas en 2022, Ecuador pasó de vender 65.7 mil toneladas a 271 mil toneladas en el mismo periodo. En el caso de China, a inicios de siglo comercializaba al mundo alrededor de 2 mil toneladas, mientras que en 2022 ascendió a 130 mil toneladas, casi la mitad de lo que exportó Ecuador.

¿Dónde se están consumiendo el atún de los principales proveedores del mundo?

En 2022, al menos el 80% de las ventas atuneras al exterior de China se concentran en 8 países, Tailandia (39.4%), España (13.1%), México (8%), Argelia (6.1%), Vietnam (4.8%), Malasia (3.3%), Taiwán (3.3%), Portugal (3%), siendo principalmente lomos precocidos.

[1] Ilakini J (2013). Fisheries Subsidies and incentives provided by the Peoples Republic of China (PRC) to its Distant Water Fishing (DWF)Industry. Pacific Islands Forum Fisheries Agency (FFA) Secretariat paper

En lo que respecta a Ecuador, al menos el 80% de sus exportaciones se concentran en España (27.6%), EE. UU. (13.3%), Italia (8.6%), Colombia (8.2%), Reino Unido (8.1%), Argentina (5,9%), Chile (5%) y Países Bajos (5%) (Figura 3). Situación diferente a Tailandia que concentra el 80% de sus ventas en 13 países, de los cuales destacan Estados Unidos, Japón, Australia, Egipto, Libia y Canadá (Figura 4).

Decisiones estratégicas frente al posicionamiento

Ecuador durante más de 10 años ha sostenido su posición como el segundo mayor exportador, con un modelo de negocios diferente al líder del mercado, Tailandia, en cuanto a la conformación de su encadenamiento productivo. El aprovechamiento de las oportunidades comerciales y la visión de los empresarios que han logrado trabajar de forma articulada con el sector público han viabilizado este logro; no obstante, el reto de mantenerse y superarse requiere de mejora continua y estar atentos a los cambios en el entorno.

Las perspectivas evidencian que el crecimiento de China en esta industria y mercado continuará, por lo que es necesario el fortalecimiento competitivo de la industria ecuatoriana y la diferenciación de su producción en el mercado internacional.

Los dilemas estratégicos de decidir si competir en costos, o en diferenciación o si pelear cuotas en el mercado global o enfocarse en nichos, será parte del trabajo de cada empresa, o incluso puede ser parte de una agenda estratégica de desarrollo de la industria.

El trabajo público y privado para hacer de Ecuador un referente en gestión pesquera sostenible, ciertamente es una valiosa oportunidad para capitalizar estas acciones como parte de una ventaja competitiva sólida, que diferencie la producción ecuatoriana frente al producto tailandés y al producto chino, filipino, taiwanés, entre otros que no dejan de ser cuestionados en sus prácticas laborales y ambientales.

A pesar de que el doble estándar en los mercados de consumo continúe, sobre todo con los lomos chinos de bajo precio, los desafíos estarán en lograr visibilizar todo este gran trabajo en sostenibilidad directamente al consumidor.

Las respuestas para “descomoditizar” el atún del Ecuador, pueden estar más allá de la proteína y su calidad sino en los servicios que se puedan brindar a los consumidores y cadenas de comercialización para transparentar y visibilizar la sostenibilidad de nuestros productos y aprovechar el océano de oportunidades que brinda el comercio de productos pesqueros para el desarrollo del Ecuador.