Por: Dirección de Estudios CIG

Xavier Andrade / Iván pisco / Leonard Quinde / Cristell Coronel

Según las últimas cifras disponibles del Banco Central del Ecuador, en nuestro país la oferta de bebidas en general representa un mercado de aproximadamente USD 3.529 millones, teniéndose que dicha oferta creció a razón de 2,0% por año entre 2007 y 2018. Dentro de este mercado, el mayor segmento, tanto en términos de volumen como en términos monetarios, es el de bebidas alcohólicas, con una participación de mercado promedio de 61% (2007-2018) respecto al valor de mercado de la oferta de bebidas en general.

Pese a que el segmento de bebidas alcohólicas y el de bebidas no alcohólicas han mostrado a lo largo de los últimos años un desempeño similar en cuanto al crecimiento del volumen producido y comercializado (+2% por año, en términos reales[1], en el período 2007-2018), cabe señalar que en el último año del que se dispone información (2018) se observó un mucho mejor desempeño en la oferta de bebidas no alcohólicas, misma que se incrementó en 4,6% durante 2018, versus un incremento de 1,2% en el segmento de bebidas alcohólicas durante dicho año. Ver gráfico No. 1 y cuadro No. 1

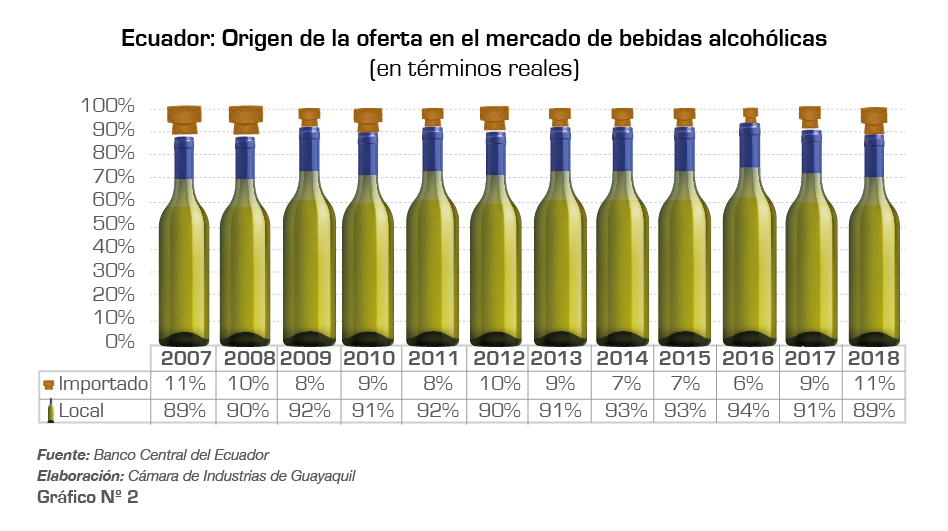

En lo que respecta al mercado de bebidas alcohólicas como tal, su oferta se compone principalmente de productos de origen local, esto considerando que entre 2007 y 2018 (última información disponible) el 91% de lo producido y comercializado fue de origen nacional, mientras que el 9% restante correspondió a productos importados, teniéndose además que esta estructura de mercado permaneció relativamente estable a lo largo del período evaluado. Ver gráfico No. 2

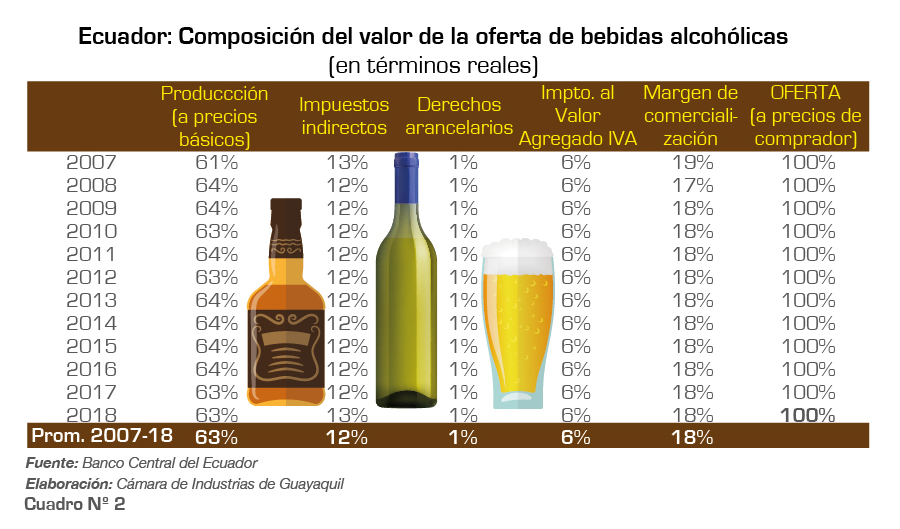

En términos promedios, considerando las cifras oficiales del BCE para el período 2007-2018, el valor de mercado de la oferta de bebidas alcohólicas en Ecuador se compone en un 63% por el valor de su producción como tal (en 2018: USD 1.170 millones de producción local, y USD 101 millones de productos importados), en un 12% por la carga tributaria del Impuesto a los Consumos Especiales ICE (impuestos indirectos), en 1% por el pago en aranceles, en un 6% por la carga correspondiente al Impuesto al Valor Agregado, y en un 18% por los márgenes comerciales involucrados en la venta de estos productos. Cabe señalar que esta estructura se ha mantenido estable a lo largo del período evaluado, aunque se espera que a partir de 2019 se registre un mayor peso en el componente del ICE, ya que reformas tributarias recientes incrementaron notoriamente dicha carga impositiva para cervezas y bebidas alcohólicas en general. Ver cuadro No. 2

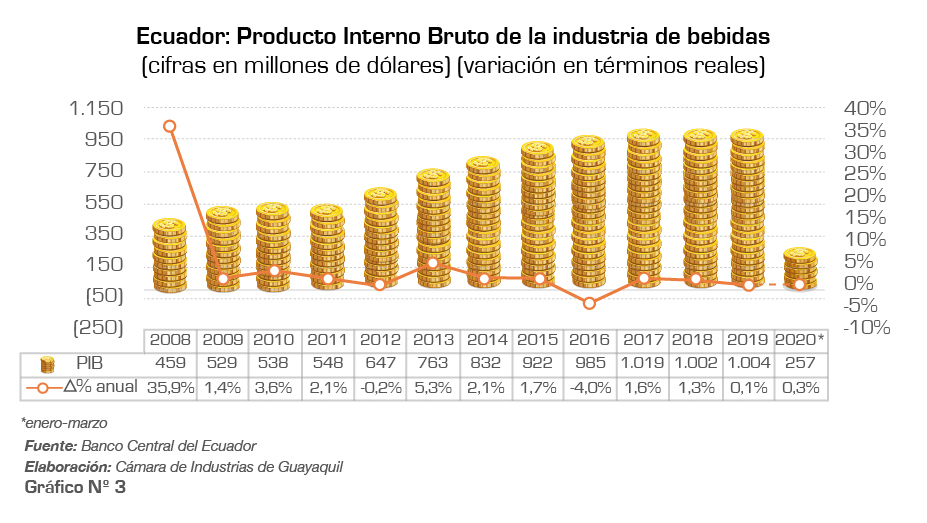

No es posible realizar una evaluación del desempeño reciente de la industria de bebidas alcohólicas ecuatoriana en términos de la producción y su aporte al Producto Interno Bruto PIB, ya que la segmentación de las cuentas nacionales del BCE no lo permiten, no obstante, a partir de dichas cifras se conoce que durante 2019 la producción local de bebidas en general (alcohólicas y no alcohólicas) aportó con USD 1.004 millones al PIB del país, lo que representó un 6% del PIB no manufacturero no petrolero en dicho año. En cuanto al desempeño en términos del PIB de la industria de bebidas, durante 2019 la industria registró un crecimiento de su actividad productiva de apenas 0,1% respecto al año anterior, mientras que en el primer trimestre de 2020 dicho crecimiento fue bajo nuevamente, con una variación de 0,3% en comparación a los niveles del mismo período de 2019. Ver gráfico No. 3

Las Ventas de Bebidas Alcohólicas

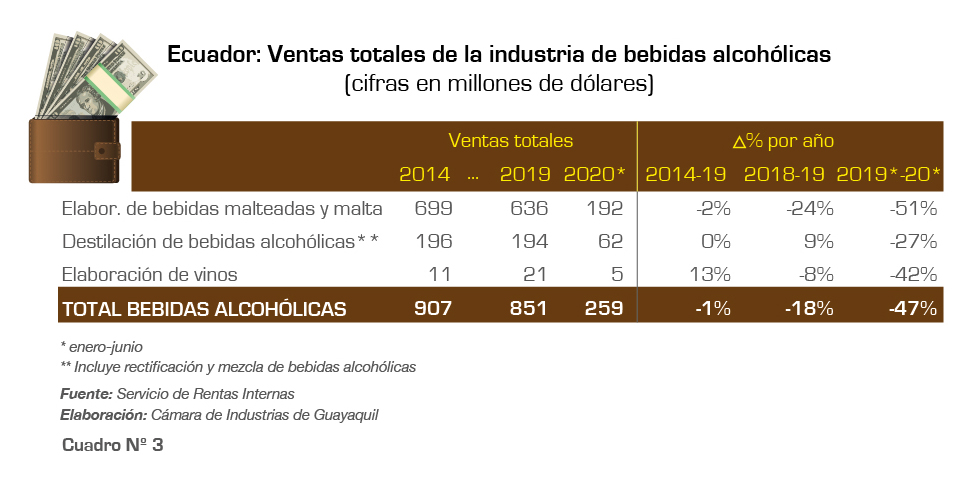

Según las cifras del Servicio de Rentas Internas SRI, durante 2019 las ventas totales de la industria ecuatoriana de bebidas alcohólicas sumaron USD 851 millones, lo que representó una contracción de 18% respecto a 2018, año en el que las ventas alcanzaron los USD 1.033 millones. Cabe observar que el desempeño de 2019 fue tan poco favorable, que incluso el nivel de las ventas en dicho fue inferior al de 5 años previos, de manera que entre 2014 y 2019 se registra una contracción de la facturación a un ritmo de 1% por año. En el primer semestre de 2020, en el contexto de la emergencia sanitaria, las ventas de esta industria registraron una caída importante, en el orden del 47% en comparación al mismo período de 2019.

En esta industria participan 3 ramas principales: la de elaboración de bebidas malteadas y malta (cervezas principalmente), con ventas en 2019 por USD 636 millones (participación de 75% respecto al total de ventas de la industria de bebidas alcohólicas), la de destilación, rectificación y mezcla de bebidas alcohólicas con ventas por USD 194 millones (23%), y la de elaboración de vinos con una facturación de USD 5 millones (2%). Ver cuadro No. 3

Un elemento de interés respecto a la industria ecuatoriana de bebidas alcohólicas es que en la misma existe una participación activa de negocios de personas naturales. Hasta junio de 2020, en esta industria se encontraron 1.300 productores cuya actividad se desarrollaba bajo la figura de una persona natural, y otros 451 productores que lo hicieron bajo la figura de una sociedad como tal (personas jurídicas). En lo que respecta al mercado de cervezas como tal (elaboración de bebidas malteadas y de malta), se tienen a 282 productores bajo la figura de persona natural (cervezas artesanales principalmente), y a otros 89 productores bajo la figura de sociedad.

Cabe señalar que aunque previamente se estableció que en 2019 la industria de bebidas alcohólicas presentó un bajo desempeño, dicho comportamiento se observó únicamente a nivel de la producción y comercialización de sociedades, ya que las ventas de los negocios de personas naturales en esta industria reportaron un incremento de 8% en dicho año, teniéndose además que el mejor desempeño se logró a nivel de los productores de cervezas bajo la figura de persona natural, los cuales reportaron un incremento de sus ventas en un 19% en dicho año. Ver cuadro No. 4

En la rama industrial de elaboración de bebidas malteadas y malta (cerveza principalmente), la mayor empresa en términos de facturación es CERVECERÍA NACIONAL, con ventas en 2019 por USD 350 millones, aunque cabe señalar que en dicho año esta empresa registró una caída significativa de sus ventas, en el orden del 36% respecto a 2018. Luego se ubican HEINEKEN ECUADOR, con ventas por USD 19 millones, seguido por CERVECERIA SABAIBEER con una facturación de USD 0,87 millones.

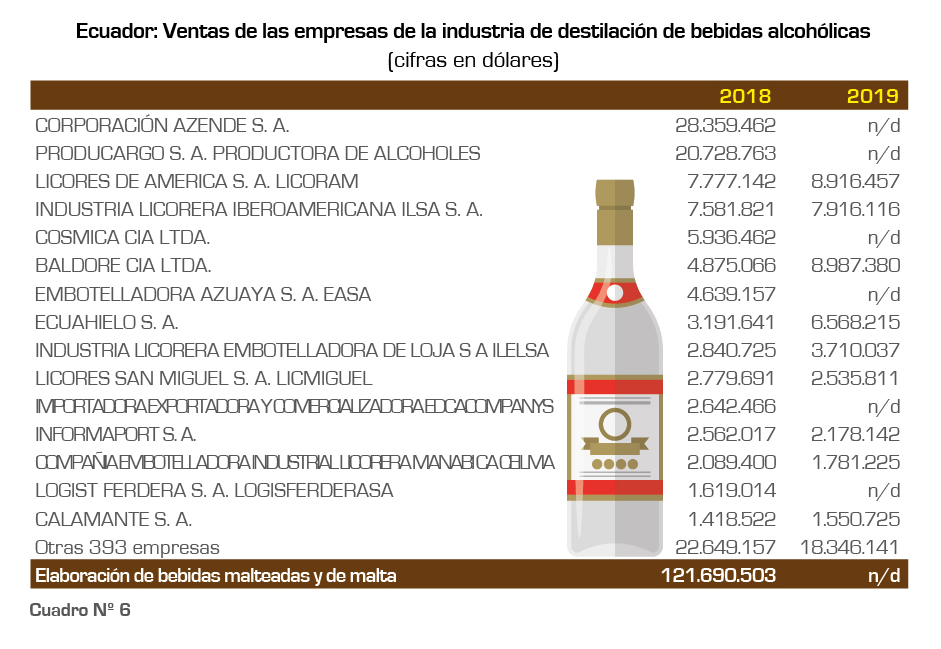

En la rama de destilación, rectificación y mezcla de bebidas alcohólicas, el mayor productor es CORPORACIÓN AZENDE, con una facturación de USD 28,4 millones en 2018, seguido por PRODUCARGO S.A. con USD 20,7 millones en ventas, y LICORES DE AMERICA LICORAM, con USD 8,9 millones (año 2019).

En lo que respecta a la rama de elaboración de vinos, el mayor competidor es INDUSTRIA DE LICORES ECUATORIANOS LICOREC, con ventas por USD 3,8 millones (año 2018), seguido por UNION VINICOLA INTERNACIONAL, con una facturación por USD 3,5 millones, teniéndose luego a SURAMERICANA DE LICORES LICSUR, con USD 2,4 millones de ventas (año 2019). Ver cuadros No. 5, 6 y 7.

Carga impositiva en el mercado de bebidas alcohólicas

Durante 2019, lo recaudado por concepto del impuesto a consumos especiales (ICE) aplicado a cervezas sumó USD 246 millones, mientras que lo recaudado por ICE aplicado al alcohol y los productos alcohólicos sumó USD 40 millones, teniéndose que ambos rubros representaron el 44% de lo recaudado por ICE en operaciones o ventas locales. Cabe señalar que dicha participación ha aumentado significativamente en los últimos años, esto debido a las reformas a los esquemas impositivos que gravan a cervezas y bebidas alcohólicas, teniéndose incluso para el caso de las cervezas que entre 2014 y 2019 el ICE recaudado aplicado a dichos productos se incrementó a razón de 8% por año, mientras que lo recaudado por el ICE aplicado a productos diferentes a cervezas y bebidas alcohólicas se contrajo a razón de 2% por año en el mismo período. Ver cuadro No. 8

Perspectivas del mercado cervecero

Estudios realizados en 2019 sugerían que a nivel mundial el mercado cervecero alcanzaría los USD 805.000 millones en el periodo 2020-2025. Además, se identificaban dos tendencias marcadas en este mercado: preferencia creciente por un bajo volumen de alcohol (ABV) y aumento de la demanda de cerveza en las regiones en desarrollo.

Los factores detrás de la creciente preferencia por bajo volumen en alcohol se encontraban relacionados con una transición hacia una vida más sana, introducción de una mayor gama de sabores e ingredientes a elegir, y por los precios más bajos en comparación a cervezas con mayor contenido de alcohol. Esta tendencia se evidenciaba especialmente en países europeos, principalmente en Suecia. Respecto al aumento de la demanda en regiones en desarrollo, Asia-Pacífico, América del Sur y África se constituían en mercados de alto crecimiento para el mercado cervecero, aunque el crecimiento en estas regiones se atribuía al incremento de la población joven y a mejoras en su ingreso disponible.

Respecto al mercado de América del Sur, estas mismas investigaciones sugerían un crecimiento esperado 3,2% por año durante el periodo 2020-2025, con Brasil como uno de los mercados de mayor consumo per cápita en la región.

Expectativas del sector

Para el segundo trimestre de 2020, el mayor grupo cervecero del mundo ANHEUSER-BUSCH IN BEV (AB INBEV), reportó que las ventas de abril de 2020 cayeron en 32% a nivel mundial respecto al 2019. Mientras que en el primer trimestre de 2020 la reducción fue de 9,3% respecto al mismo trimestre del año anterior. Respecto a AMBEV, la empresa reportó una reducción en ventas de 56% a nivel mundial. En América del Sur, las ventas en abril disminuyeron en 27% respecto al mismo mes de 2019.

La paralización de la producción y por ende de la cadena productiva que deriva de la pandemia, no solo afecta a este sector sino también a las recaudaciones del Estado y las decisiones gubernamentales que se adoptan, por ejemplo, en México, se decretó la suspensión de operación y distribución para ventas de cerveza al considerarse un sector no esencial. Por otro lado, el Congreso General de México aprobó reformas respecto al Impuesto Especial sobre Producción y Servicios (IEPS) que se aplica a este tipo de bebidas fermentadas. Los primeros efectos de estas medidas y del impacto económico de la pandemia como tal empezaron a notarse en la recaudación estimada, ya que, según la Secretaría de Hacienda y Crédito Público de México, la reducción sólo en el mes de abril de 2020 es 15,4% en comparación al mismo mes de 2019.

Según cifras de la Asociación Cervecera Mexicana, el impacto de la pandemia sobre el sector cervecero no solo afectó a las grandes empresas, teniéndose que, a mayo de este año, el 97% de las cerveceras artesanales habían parado su producción, y como resultado de esto las ventas se redujeron en 79%.

El panorama en Colombia refleja una reducción de las importaciones de cervezas: en el primer semestre de 2020 se registró una contracción del 74% respecto al mismo periodo de 2019. Los factores identificados en la reducción de estas importaciones responden al efecto del precio del dólar y a un incremento en la producción nacional colombiana.

Las proyecciones de crecimiento del sector cervecero antes de la pandemia para Brasil eran favorables, teniéndose que en los últimos 5 años el índice de crecimiento de cervecerías en el país fue de 36,4%, esto según datos registrados por el Ministerio de Agricultura, Ganadería y Abastecimiento y su Secretaría de Defensa Agrícola. No obstante, el cierre de los puntos de venta ha derivado en un grave problema para el sector, ya que, pese a que las empresas sí se encuentran operando, las ventas han disminuido. Según reportes de AMBEV Brasil, en el primer trimestre de 2020 las ventas sufrieron una contracción de 9,1% respecto al mismo trimestre de 2019.

Para el caso ecuatoriano, se identifican cambios en las tendencias de consumo durante la pandemia, teniéndose que en Ecuador un 84% de los consumidores no han adquirido bebidas alcohólicas en sus últimas compras. De estos, el 43% decidió no comprar cerveza porque no lo necesitaba, el 24% no lo compro porque priorizo otras cosas, el 8% estaba disponible en el punto de venta y 7% no lo compro por salud (IPSOS: Actualización de la situación del COVID-19 en Ecuador. 15-mayo-2020).

Según datos de la Asociación Cervecera del Ecuador (ASOCERV) (2020), en marzo del 2020, los ingresos de los productores de cerveza artesanal cayeron en 70% y se encontraban operando al 30% de su capacidad. El gremio comenta que sus asociados mantienen un fuerte encadenamiento con la industria de alimentos, es así como el 80% de sus ventas estaban vinculadas con actividades de bares especializados, restaurantes, ferias y eventos. Sólo el 2019, las empresas asociadas a este gremio facturaron aproximadamente USD 15 millones en ventas.

[1] Es decir, considerando un precio de un año base, de manera que la evaluación de crecimiento refleja la variación de unidades producidas y/o comercializadas.