Por: Gustavo Cevallos Pulley

CEO DATTAX Business Solutions C.A.

En los últimos años la gestión de riesgos tributarios se ha convertido en un tema trascendental a incluir en la agenda de la alta gerencia de las empresas. La acelerada evolución de la legislación fiscal en el mundo, la promoción de transparencia corporativa y los acuerdos de intercambio de información en materia tributaria, ha generado que las empresas pongan más atención en el fortalecimiento de sus controles y rediseño de procesos para adaptarse al nuevo entorno fiscal.

En el 2020 el Centro Interamericano de Administraciones Tributarias – CIAT en conjunto con el Servicio de Impuestos Internos de Chile – SII y el Fondo Monetario Internacional, desarrollaron un “Manual sobre Gestión de Riesgos de Incumplimiento para Administraciones Tributarias”, el cual busca contribuir en la implementación de buenas prácticas y el diseño de modernos sistemas de gestión de riesgo regionales y globales dentro de las administraciones tributarias. Esto sumado a otras iniciativas de la Organización para la Cooperación y Desarrollo Económico OCDE y de la Unión Europea UE en materia de control interno y administración de riesgos, permiten a los órganos de control desarrollar estrategias para fortalecer sus controles y optimizar su recaudación.

En este contexto, conscientes del incremento de las exigencias fiscales, se vuelve imprescindible que las empresas implementen procesos de gestión de riesgos tributarios de forma que contribuyan a su eficiencia y desarrollo. Así mismo, es necesario considerar que un mal manejo de las amenazas fiscales, además de un impacto económico, puede afectar la imagen y reputación de la empresa.

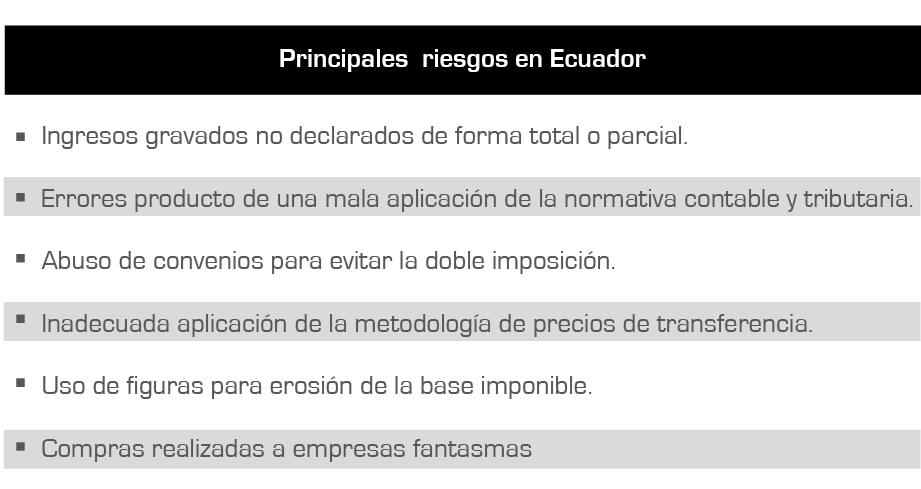

En el Ecuador, las personas naturales o jurídicas, están expuestas a controles extensivos e intensivos (auditorías) llevados a cabo por la Administración Tributaria. El primero, se realiza mediante cruces informáticos entre las bases de datos que tiene el ente de control, tanto del propio contribuyente como de terceros. El segundo, es un proceso que contempla la revisión de la información del contribuyente y de terceros y la validación posterior de ésta, a través de soportes documentales obtenidos mediante requerimientos de información u otras diligencias.

EL PROCESO DE GESTIÓN

Conocer el estado de la empresa en materia fiscal y sus objetivos es fundamental para trazar la hoja de ruta para una adecuada administración de riesgos, lo que implica la identificación de posibles amenazas, evaluación para minimizar el impacto, la gestión de respuestas y la provisión de contingencias.

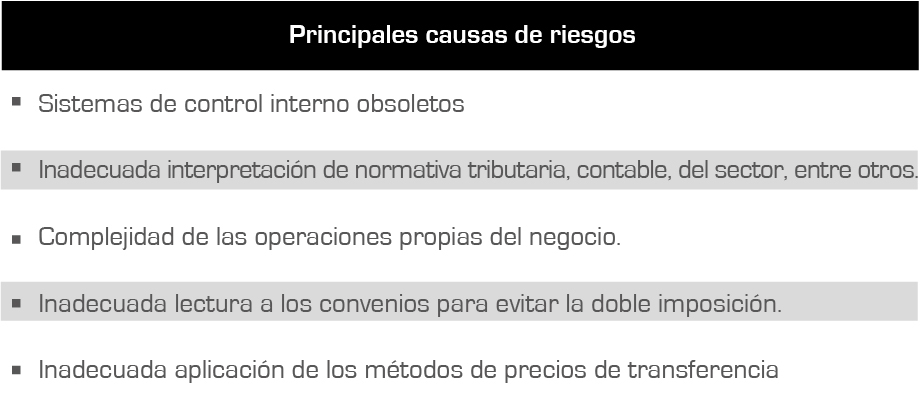

Uno de los pilares para una efectiva administración del riesgo, es la voluntad y decisión de la gerencia. Generalmente, las causas asociadas a los principales riesgos son: estrategias agresivas, débil sistema de control interno, abuso del uso de convenios para evitar la doble imposición entre otros.

Como parte del proceso de la administración de riesgos, la primera etapa consiste en la identificación de todas las amenazas potenciales como sea posible. Algunas técnicas para realizar este mapeo son entrevistas y análisis de experiencias pasadas en fiscalizaciones.

Algunos de los riesgos que se pueden identificar en materia tributaria son contingencias a nivel de estado de resultado, a nivel de conciliación tributaria, compras realizadas a empresas fantasmas e instrumentales, inadecuada aplicación de las normas internacionales de información financiera y contable, mala interpretación de la normativa tributaria, de fiscalidad internacional, entre otros.

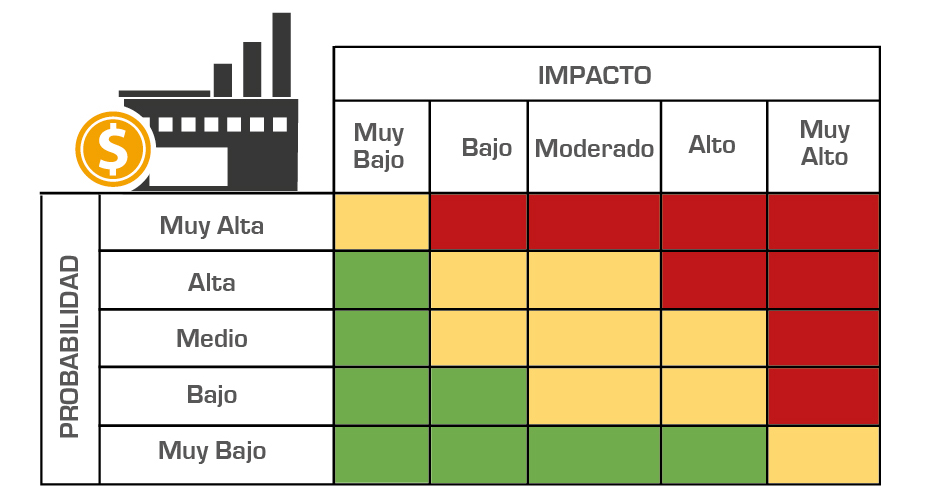

Cubierta esta etapa inicial, corresponde la evaluación y cuantificación de los posibles impactos Una herramienta conocida es la “matriz de probabilidad – impacto” que permite asignar un score a cada riesgo, clasificándolos según su orden de importancia, permitiendo a las empresas concentrarse en aquellas amenazas de alta prioridad.

En consecuencia, se desarrolla un plan de respuesta al riesgo dentro del cual se implementan estrategias y acciones para reducir estas amenazas. Como estrategias de respuesta a las contingencias tributarias se encuentran las siguientes: evitar, transferir, mitigar y/o aceptar.

La cultura organizacional, será la clave para prevenir o lamentar. Quienes se adapten a las nuevas exigencias fiscales, redoblando sus esfuerzos en la administración de contingencias fiscales, implementando metodologías que permitan mitigar al máximo sus riesgos; estarán en una mejor posición para responder a fiscalizaciones extensivos o intensivos, integrales o focalizados, evitando multas, intereses, recargos y juicios que puedan ocasionarse. Así también, una adecuada administración y planificación fiscal se convertirá en una parte integrada de la estrategia del negocio.