Introducción

En el Ecuador, la actividad minera es uno de los sectores que ofrecen grandes oportunidades de atracción de inversiones de capitales y es catalogada en la actualidad como un sector de vital importancia para el desarrollo económico nacional. La minería se realiza mayormente en provincias del sureste del país en las regiones Sierra y Oriente. De acuerdo con la Dirección de Minería Industrial del Ministerio de Energía y Minas, hasta la fecha el total de superficie que se ha concesionado[1] a minas y proyectos mineros ha sido de 104.728 hectáreas; siendo el proyecto minero San Carlos Panantza, ubicado en la provincia de Morona Santiago, la que posee más superficie concesionada con un total de 38.548 hectáreas.

El Gobierno, con la intención de impulsar el desarrollo de la industria minera, creó en el año 2015 el Ministerio de Minería del Ecuador mediante decreto[2] (Actualmente Ministerio de Energía y Minas[3]). A este ministerio se le otorgó la responsabilidad de la formulación, ejecución y evaluación de la política pública geológico-minera, la administración y extinción de derechos mineros, y la suscripción de contratos de explotación minera usando principios de sostenibilidad, prevención y eficiencia. La idea era poder consolidar la actividad minera como referente de modernización y alto aporte al desarrollo del país con bajo impacto ambiental y social. Siete años después, la minería sigue representando un sector con mucho potencial, pero aún no puede superar problemas como la burocracia, la apertura de catastros[4], la incertidumbre jurídica, y la oposición ciudadana.

Dentro de la industria minera del país existe una variada gama de minerales de las que se extraen productos como el oro, plata, arcilla, caliza, caolín, feldespato, sílice, pómez, arenas ferruginosas, concentrado de oro, concentrado de cobre, zeolita, mármol, y bentonita. Entre los principales productos mineros que se exportan en la actualidad están el oro y la plata (extracción minera directa); y el cobre y el plomo (obtenidas de reciclaje y fundición de metales no ferrosos). Los productos mineros en el 2021 representaron el cuarto rubro de exportación del país, solo por detrás del petróleo, camarón y banano según el Banco Central del Ecuador (BCE).

Producto Interno Bruto Sector Minero

El sector minero ha mostrado un crecimiento estable dentro de la economía ecuatoriana, de acuerdo con cifras del BCE, desde el año 2007 al 2019 (año antes de la pandemia del Covid-19), la contribución al Producto Interno Bruto (PIB) del Sector Minero del Ecuador pasó del 0,29% al 0,50% (Ver Gráfico 1). Para este 2022 se prevé que la participación del sector dentro del PIB crecerá y se ubicará en 0,90% y para el año 2026, este logre llegar al 3,8%; cifras que son alentadoras para la industria minera, pero aún estamos lejos en relación con nuestros países vecinos de la región como Chile y Perú en donde su PIB Minero bordea el 13% y 10% respectivamente[5]. El Gobierno espera poder crecer más de lo pronosticado con la producción que pueda ofrecer la Mina Fruta del Norte y la Mina Mirador[6].

[1] Es el conjunto de derechos y obligaciones que otorga el Estado para desarrollar las actividades de exploración y explotación minera del área solicitada. El Ministerio sectorial convocará a subasta pública para el otorgamiento de toda concesión minera metálica.

[2] Decreto Ejecutivo 578 del 13 de febrero de 2015

[3] Mediante Decreto Ejecutivo 400, del 14 de abril de 2022.

[4] El catastro minero es una base de datos tecnológica donde se registra y administra los derechos mineros o concesiones otorgadas por el Estado.

[5] Dato extraído del estudio “Importancia Actual y Futura de la Industria Minera del Ecuador” de la Cámara Minera del Ecuador.

[6] Actuales minas en producción a gran escala dentro del territorio nacional

Inversión Extranjera Directa (IED) hacia el Sector Minero

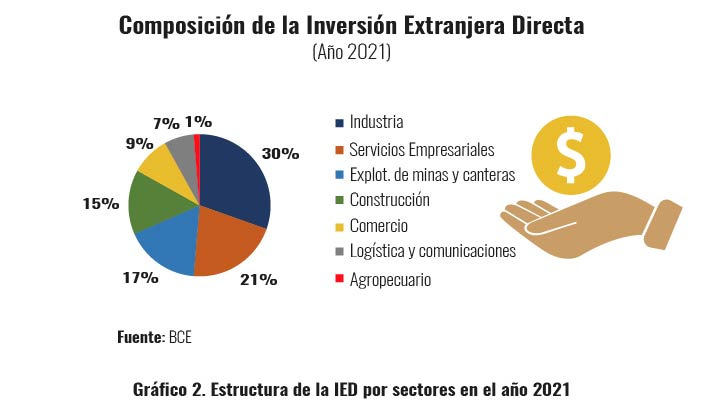

En el año 2021, alrededor del 17% de la IED fue dirigida hacia el sector de Explotación de Minas y Canteras según el BCE (Ver Gráfico 2). Sin embargo, las inversiones que llegarían hacia el Sector Minero del país en los siguientes años no son tan alentadoras. El Ministerio de Economía y Finanzas en su Programación Macroeconómica[7] proyecta que en este año la IED serán de apenas $ 195 millones de USD (23% menos de lo que se logró en el 2021). Al primer trimestre del 2022, la IED dirigida hacia la Explotación de Minas y Canteras sumó apenas $ 42 millones de USD. Para el año 2024 y 2025 se comenzaría a percibir un crecimiento en las inversiones extranjeras hacia el sector (Ver Gráfico 3).

[7] https://www.finanzas.gob.ec/wp-content/uploads/downloads/2022/04/Documento-de-Programacion-Macro-completo-revJGC-revAHPfinal.pdf

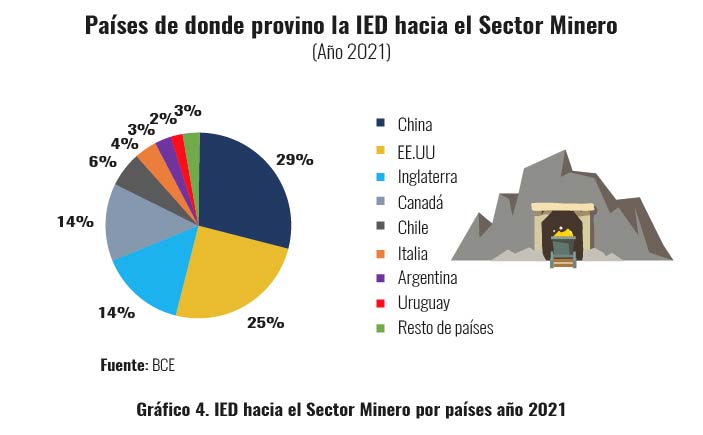

Los países de donde provino la mayor cantidad de Inversión Extranjera hacia la industria de la minería en el último año fueron de China en primer lugar y Estados Unidos en segundo, que entre las dos sumaron el 54% del total invertido; en el tercer y cuarto lugar estuvieron los países de Inglaterra y Canadá, cada uno representó el 14% (Ver Gráfico 4).

Empleos generados por el Sector Minero

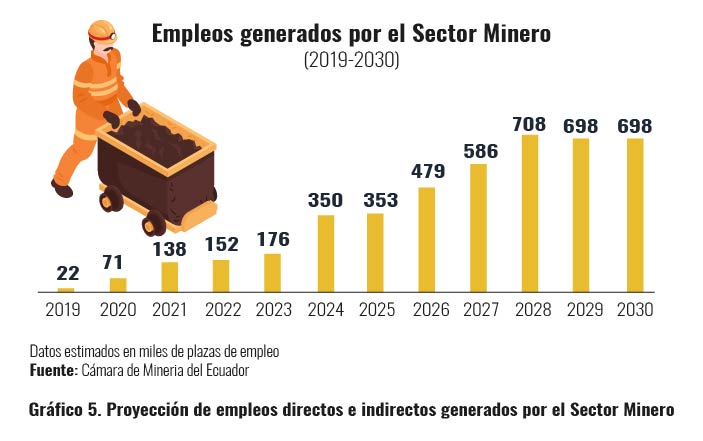

En cuanto a los empleos que se han creado en el sector de la minería, las cifras han sido muy positivas. Entre los meses de enero a mayo de este año en las minas en producción, proyectos mineros estratégicos, y de segunda generación[8], según la Dirección de Minería Industrial en Etapa de Explotación del Ministerio de Energía y Minas, se crearon cerca de 27 mil plazas sumando empleos directos e indirectos. La Cámara de Minería del Ecuador proyecta 152 mil plazas de empleos generados por el sector minero para finales del 2022, y que esta tendencia de crecimiento se mantenga para los próximos diez años llegando para el 2030 a un total de alrededor de 700 mil plazas de empleos (Ver Gráfico 5).

[8] Según el BCE las minas en producción en el Ecuador son: Fruta del Norte y Mirador. Los 3 proyectos mineros estratégicos son: Loma Larga, San Carlos Panantza y Río Blanco. Y los proyectos denominados de segunda generación son: Cascabel, Cangrejos, Ruta de Cobre, Llurimagua, Curipamba y La Plata.

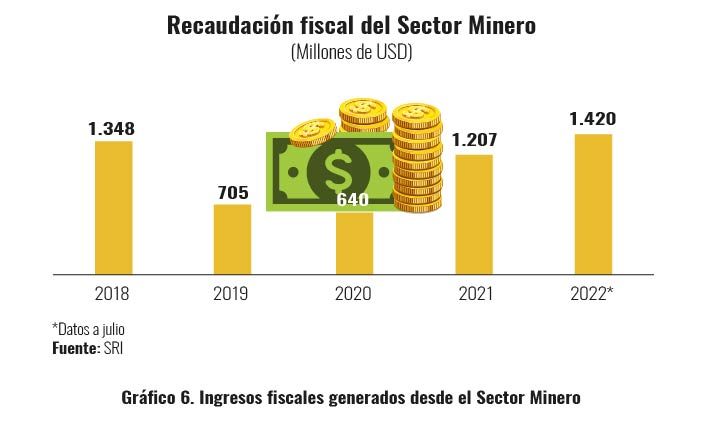

Recaudación fiscal del Sector Minero

Los ingresos fiscales que se estarían generando desde el Sector Minero muestran un crecimiento importante en este 2022. Según cifras del Servicios de Rentas Internas (SRI), lo que se ha tributado desde la Actividad de Explotación de Minas y Canteras[9] entre los meses de enero a julio de este año llegó a ser de $ 1.420 millones de USD, cifra que supera lo que se logró en todo el 2021 ($ 1.207 millones de USD en recaudación) (Ver Gráfico 6). Se espera desde la Cámara de Minería del Ecuador que para el año 2030 las recaudaciones fiscales producidas por las minas en producción (Fruta del Norte y Mirador) y los 3 proyectos mineros estratégicos (Loma Larga, San Carlos Panantza y Río Blanco) logren dar beneficios fiscales al Estado de aproximadamente $ 2.300 millones de USD.

[9] La Actividad de Explotación de Minas y Canteras incluye: Actividades de servicios de apoyo para la explotación de minas y canteras, Explotación de otras minas y canteras, Extracción de carbón de piedra y lignito, Extracción de minerales metalíferos, y Extracción de petróleo crudo y gas natural.

Percepción internacional de la industria minera de Ecuador

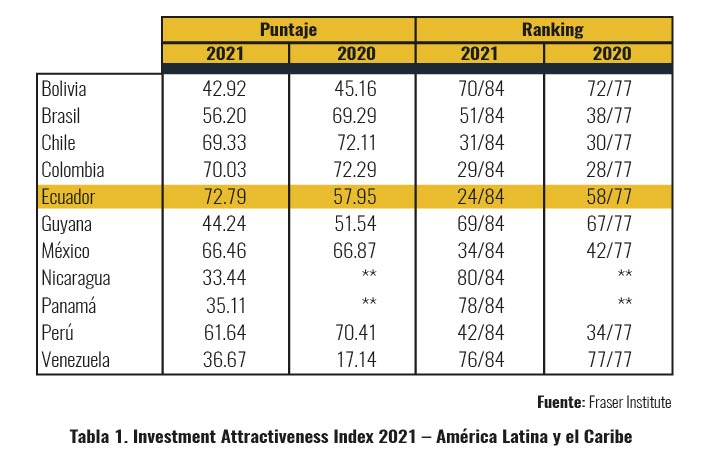

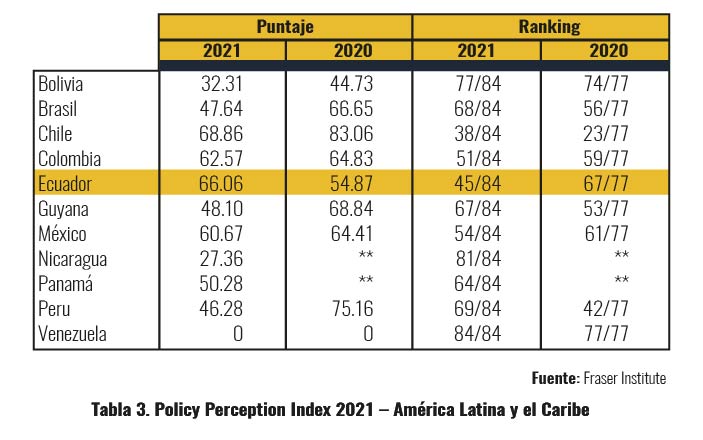

De acuerdo con el informe Annual Survey of Mining Companies 2021[10] elaborado por el Fraser Institute de Canadá, la percepción que tienen personalidades involucradas en el negocio minero a nivel internacional con respecto al atractivo del sector en Ecuador mejoró en el último año. En efecto, Ecuador fue una de las pocas jurisdicciones de América Latina que experimentó un avance en el Índice de Atractivo de Inversión (Investment Attractiveness Index), pasando de tener un puntaje de 57.95 en 2020 a uno de 72.79 en 2022 (ver Tabla 1).

[10] El informe del Fraser Institute es una encuesta informal que intenta evaluar las percepciones que ejecutivos vinculados al negocio minero tienen sobre cómo la disponibilidad de recursos y las políticas públicas de una jurisdicción la vuelven más o menos atractiva para la inversión minera. Para la edición 2021 se recibieron un total de 290 respuestas, principalmente provenientes de presidentes y ejecutivos en general de compañías vinculadas a la exploración y explotación minera.

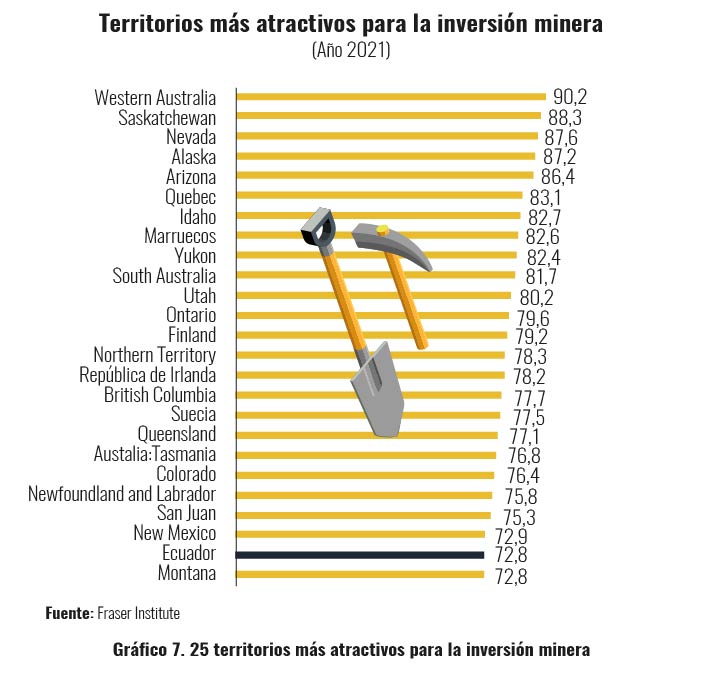

La mejora en el puntaje de Ecuador en el índice le ha permitido convertirse en la jurisdicción de América Latina y el Caribe con el mayor puntaje, como se puede observar en la Tabla 1 (sin considerar a las provincias argentinas incluidas en el informe). A su vez, el país ha progresado hasta ubicarse entre los 25 territorios más atractivos para la inversión minera según los ejecutivos encuestados (Ver Gráfico 7).

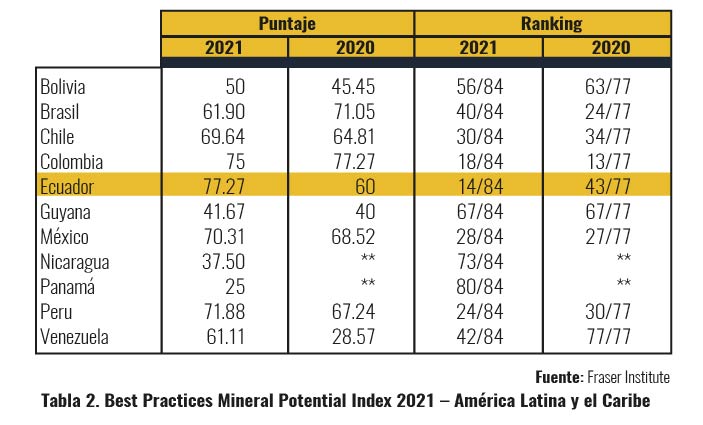

El Annual Survey of Mining Companies es además un instrumento que permite identificar en qué aspectos existe una mejor o peor percepción para inversores internacionales. Justamente el Investment Attractiveness Index se compone de dos pilares: el Índice de Percepción de la Política (Policy Perception Index, PPI) y el Índice del Potencial de las Mejores Prácticas Mineras (Best Practices Mineral Potencial Index). El primero intenta reflejar el atractivo de una jurisdicción basado en políticas tales como regulaciones, niveles impositivos, calidad de la infraestructura, entre otros, mientras que el segundo básicamente refiere al atractivo de dotación de recursos de una jurisdicción, asumiendo que en ella existen las mejores prácticas mineras.

Si bien Ecuador ha evidenciado un avance en ambos pilares, destaca a nivel internacional en mayor medida por su dotación de recursos mineros en comparación con su política minera. Mientras el país obtiene un puntaje de 77.27 en el Best Practices Mineral Potential Index, reciben una calificación menor en el de Policy Perception Index, siendo ésta de 66.06 (ver Tabla 2 y 3).[11] Esto implica que existe espacio de mejora en cuando a la política minera del país para que se vuelva más atractivo para las inversiones en el sector.

[11] Para construir el Investment Attractiveness Index se le da una ponderación del 60% al Best Practices Mineral Potential Index y del 405 al Policy Perception Index, ya que esta es la valoración a cada factor que en promedio le otorgan las personas encuestadas.

Un último aspecto para resaltar con respecto al Annual Survey of Mining Companies 2021 es el periodo en el que se realizaron las entrevistas. Estas fueron tomadas entre el 23 de octubre y el 19 de noviembre de 2021, bajo los lineamientos de la política minera del país establecidos mediante el Decreto Ejecutivo 151 del 5 de agosto de 2021. Es probable, por el contrario, que la próxima edición del informe refleje los resultados de las negociaciones entre el Gobierno y los sectores indígenas en las mesas de diálogo que se instauraron a partir de las protestas de junio de este año.

Potencial del Sector Minero

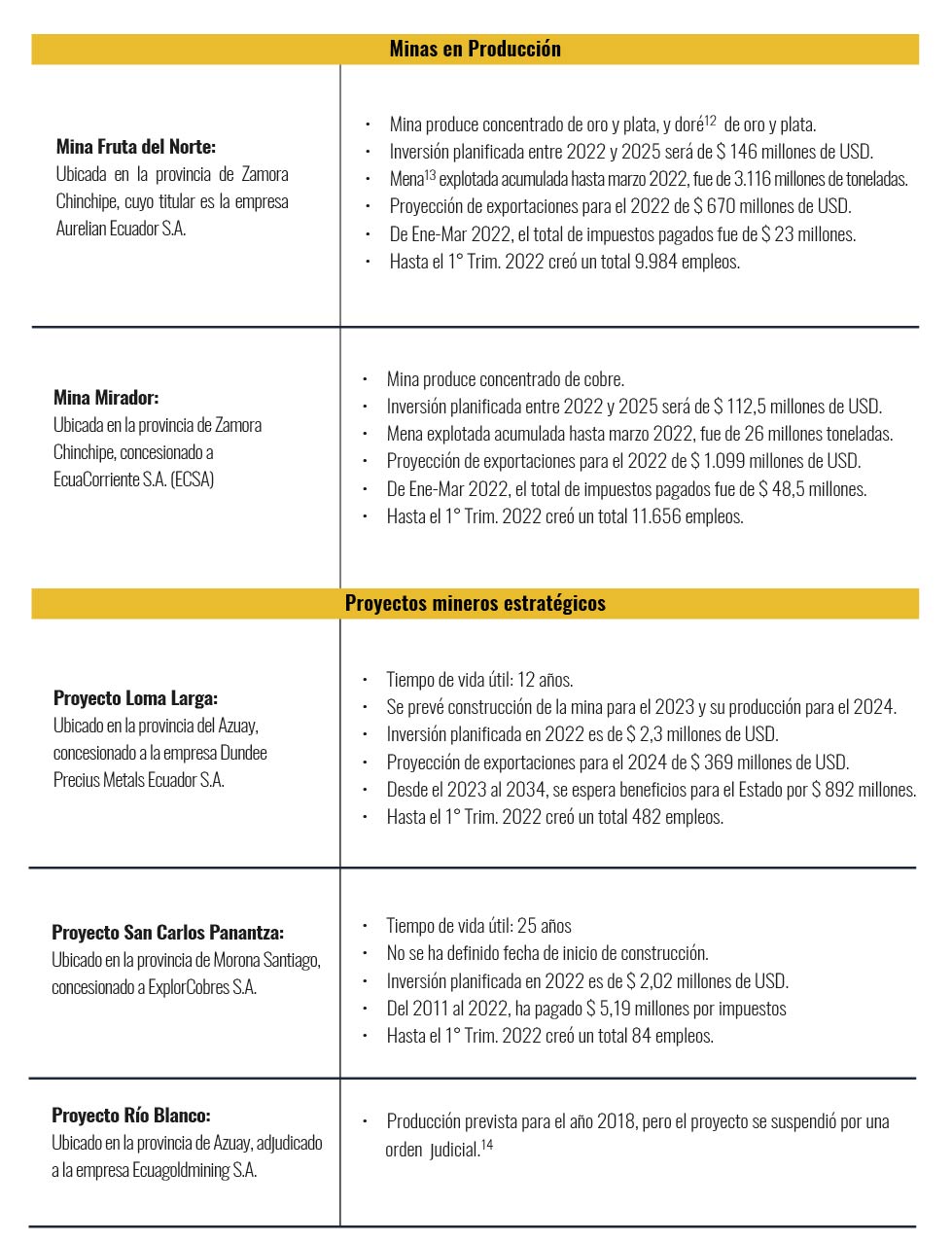

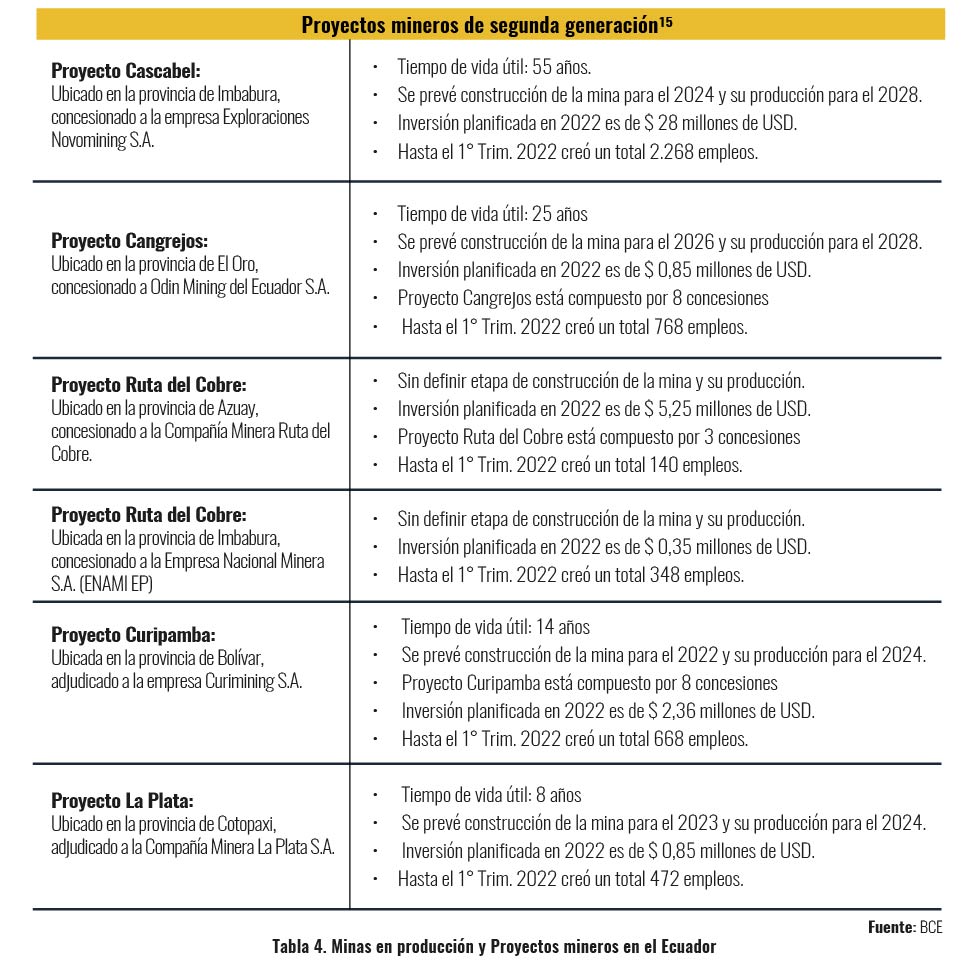

Al presente, las actividades mineras del país se realizan en las provincias de Imbabura, Cotopaxi, Bolívar, Azuay, El Oro, Morona Santiago, y Zamora Chinchipe. Entre todas ellas suman un total 104.728 hectáreas concesionada en minas y proyectos mineros conformados por 2 minas en producción (Fruta del Norte y Mirador), 3 proyectos mineros estratégicos (Loma Larga, San Carlos Panantza y Río Blanco), y proyectos de segunda generación (Cascabel, Cangrejos, Ruta de Cobre, Llurimagua, Curipamba y La Plata). A continuación, algunos detalles de cada una de ellas de acuerdo con el BCE:

[12] Mezcla impura y sin refinar.

[13] Mineral del que se puede extraer un metal en cantidad suficiente para ser aprovechado.

[14] https://www.eluniverso.com/noticias/2018/06/02/nota/6789620/juez-falla-favor-comunidades-suspende-explotacion-minera-rio-blanco/

[15] Se los define como proyectos mineros de segunda generación debido a que se trata de los más importantes después de los estratégicos.

2. Propuestas de cambio normativo y legal

A continuación, se muestra el detalle de los aspectos legales que desde el Ejecutivo serían necesarios modificar para concretar las propuestas de mejora en temas de actividades mineras que permitan incrementar la competitividad de las empresas del sector y la inversión en el Ecuador.

La minería representa una de las grandes oportunidades para la atracción de nuevas inversiones hacia el Ecuador. Las reglas y los distintos actores involucrados a lo largo de los últimos años han provocado que el desarrollo del sector minero ecuatoriano se haya limitado, y aunque representa un sector importante en la actualidad, aún se puede mejorar. Esto se podría solventar con determinadas reformas que permitan una menor discrecionalidad, mayor estabilidad política y seguridad jurídica para atraer y mantener las inversiones, así mismo fortaleciendo la responsabilidad de las empresas y del Estado con la comunidad a través de procesos transparentes.

Uno de los primeros cambios que se requiere dar en el país en pro del Sector Minero es permitir que más empresas mineras trabajen. Para ello, será importante que haya una reapertura definitiva del Catastro Minero. La fecha de reapertura estaría dada para diciembre 2022, pero sigue siendo incierto si el Gobierno cumpla con la fecha dispuesta. Si se logra cumplir, las nuevas concesiones generarían inversiones y plazas de empleo, y dinamizarían la economía local y nacional.

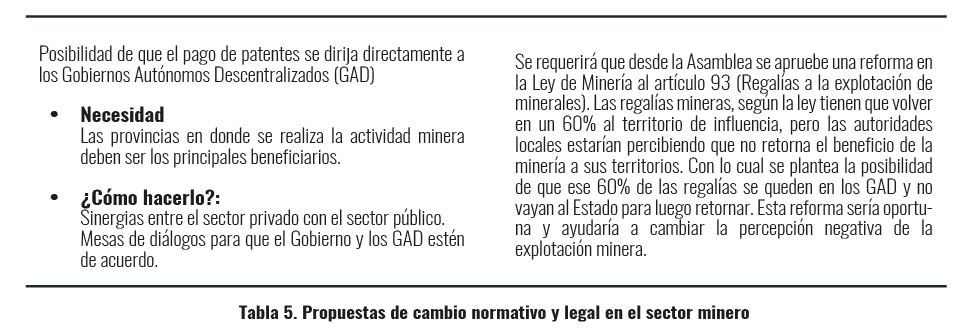

En el mismo sentido, también necesitamos trabajar en la mejora de los conflictos internos que existen entre las empresas mineras y las comunidades. En la presente investigación, hemos identificado tres temas que se podrían tratar para este objetivo: Primero, la posibilidad de que el pago de patentes se dirija directamente a los GAD´s. Aquel 60% de las regalías sería importante que se queden en los GAD´s y no vayan al Estado para luego retornar. Esta reforma sería oportuna y ayudaría a cambiar la percepción negativa que poseen estas comunidades de la explotación minera.

Segundo, crear una normativa alternativa a Ley de Consulta Previa para ayudar a que las comunas, comunidades, pueblos y nacionalidades indígenas, pueblo afroecuatoriano y pueblos montubios, estén informados correctamente de las actividades mineras. En la actualidad no existe un instrumento que determine dicho procedimiento, y se vuelve necesario para el desarrollo de una actividad que posee un gran potencial en cuanto a captación de inversión, generación de empleo y de divisas para el país. Y finalmente, se ha planteado una nueva codificación del Reglamento Ambiental para Actividades Mineras (RAAM) con el propósito de definir reglas claras en temas de la legislación ambiental del sector. Desde la Cámara de Minería se ha trabajado en levantar una nueva codificación en base con la última RAAM en donde se han incluido importantes reformas.

Estas propuestas que se han planteado en el presente documento nos permitirían fortalecer y mejorar ámbitos tales como comercio exterior, empleo, y competitividad en la industria minera. Aquello derivaría en captar mayores cifras de inversión, y potenciar el crecimiento económico del país.

PUEDE DESCARGAR EL INFORME COMPLETO Y LA REDACCIÓN DE LAS PROPUSTAS EN EL SIGUIENTE ENLACE: https://bit.ly/3z9vHyr